三菱UFJフィナンシャルグループ

とにかく、すごい好決算!

●すごい好決算! 株価はかなりポジティブに反応すると予想

- 上期の当期利益が、前年同期の2,310億円から9,272億円に拡大!

- 要因は、国内外での金利上昇によって貸出金の利ザヤが拡大したこと

金利が上がると、やっぱり銀行は儲かる!

- もうひとつは、昨年、米地銀ユニオンバンク(MUB)を売却したことによるもの。

昨年は、MUBの貸出金や保有債券の一部を「評価損」として計上していたが、今期はそれがなくなったこと(約3,600億円)

一方、通期の当期利益とROE予想は据え置き。それぞれ、1兆3,000億円、7.5%。

でも、これって高い確率で上振れの可能性あり!!の期待

●特に好調だった事業部門は以下(いずれも、各事業部門の営業純益)

- コーポレート・バンキング(国内大企業向け事業)

・昨年上期1,795 → 今年上期2,944億円

・貸出金利ザヤ拡大による増収効果

・証券プライマリーなどホールセール・ビジネスが増収増益

- グローバル・コーポレート・バンキング(海外大企業向け事業)

・昨年上期1,771 → 今年上期2,443億円

・海外における予貸金利ザヤの拡大

・欧米のプロジェクトファイナンスとキャピタルマーケッツの復調

- モルガン・スタンレー

・昨年上期1,661 → 今年上期2,453億円

・モルガン・スタンレーのビジネスが増収増益

●自社株買い4,000億円(発行済み株式数の3.31%)を発表!

11/14時点の同社のPBRは0.85倍これを「何としても1.0倍以上にする!」という決意の現れか??株価は大きく(ポジティブに)反応すると予想。

最後に…

やはり、金利上昇局面では銀行の収益は拡大します。

来年3月末に向けて、国内金利が徐々に上昇するようだと、さらにプラスです。

一方、同社の貸出金の40%は「海外」です。よって、海外の金利動向も要注意ですが、現状海外の貸出金利ザヤは順調に拡大しています。

明るい業績見通しと、自社株買いの姿勢から、PBR1.0倍のレンジ(1,500円近辺)がひとつのターゲットになりそうです。

本Webサイトに掲載されている内容は、STOCK POINT株式会社のサービスについてのご案内等のほか、投資一般に関する情報の提供を目的として当社が作成したものです。

個別銘柄が表示もしくは言及されている場合は、あくまで例示として掲示したものであり、当該銘柄の売買を推奨するものではありません。

日本一の金融グループ

銀行にとって、金利が上がる局面では、お金を預かる預金金利とお金を銀行が運用する金利の「差」が開くので、プラスの要因。 それも理由となって、このところ銀行株は好調!

よって、これからどうなるかのキーとなるのが、日銀の金融政策。上記のように利上げは銀行株にとってプラス材料。ただ、アメリカでは急な利上げが複数の地銀を窮地に追い込んだ事もあったので必ずしも金利が高くなればいい、ってものでもない。

さて、日本を代表する金融グループは、そこをどのようにチャンスに変える?

三菱UFJフィナンシャル株はこれからも上がるはず! と思ったら、

推しカブで値上益を3倍獲得

してみませんか。

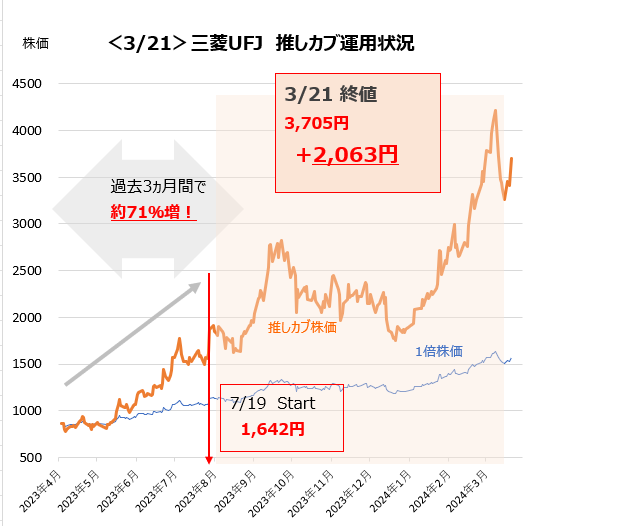

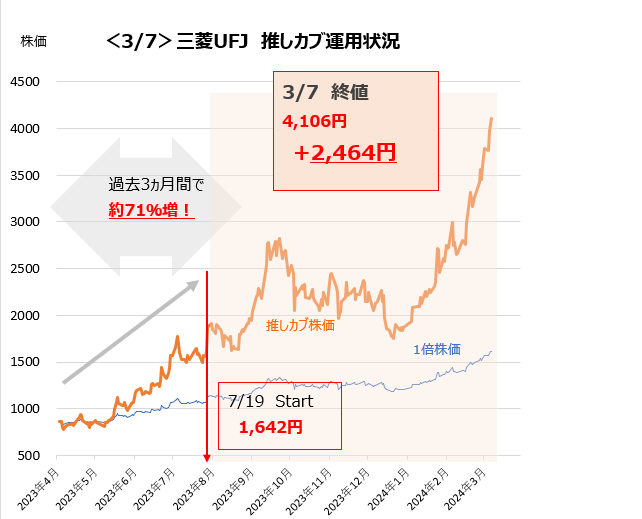

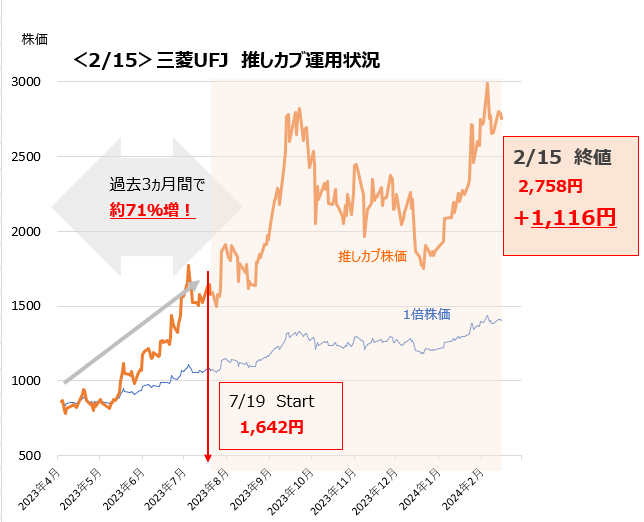

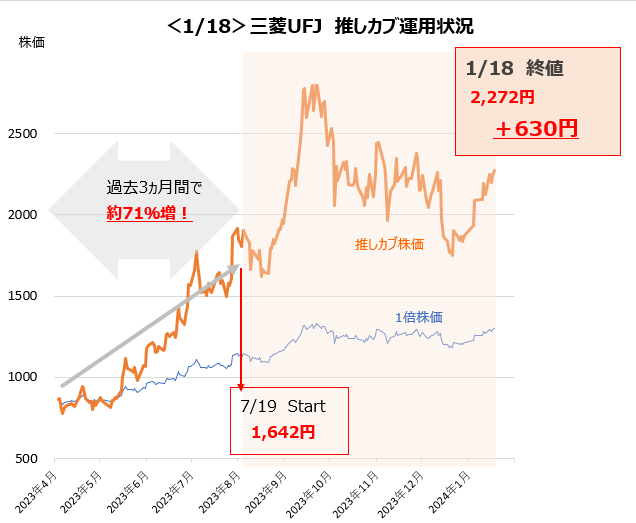

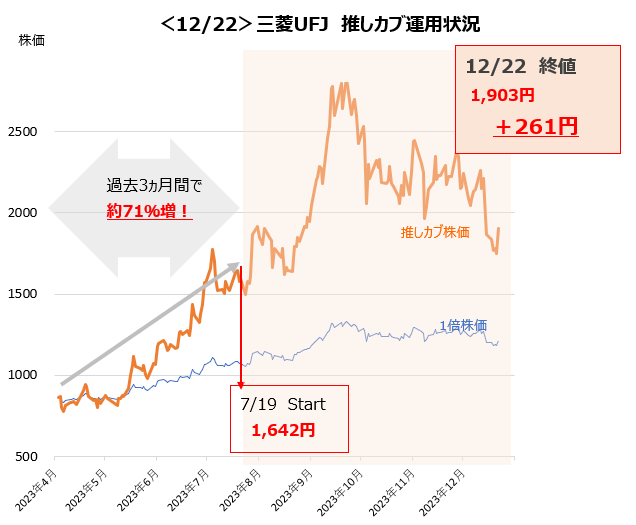

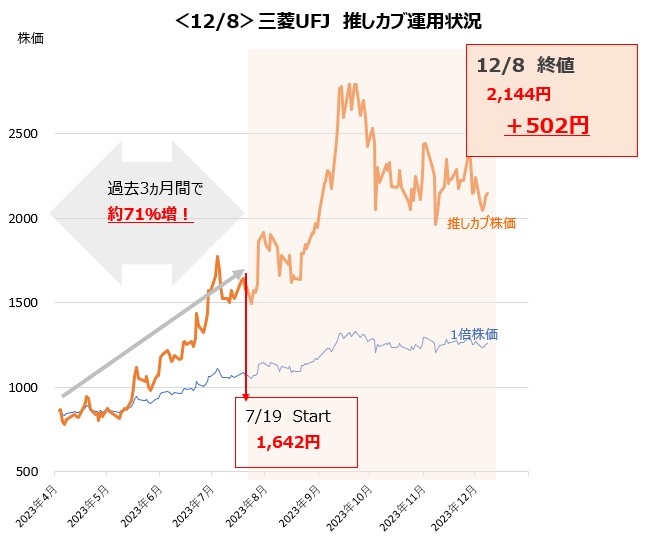

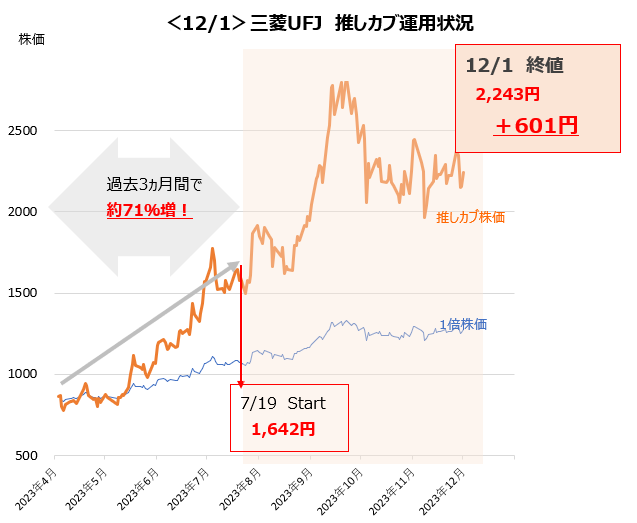

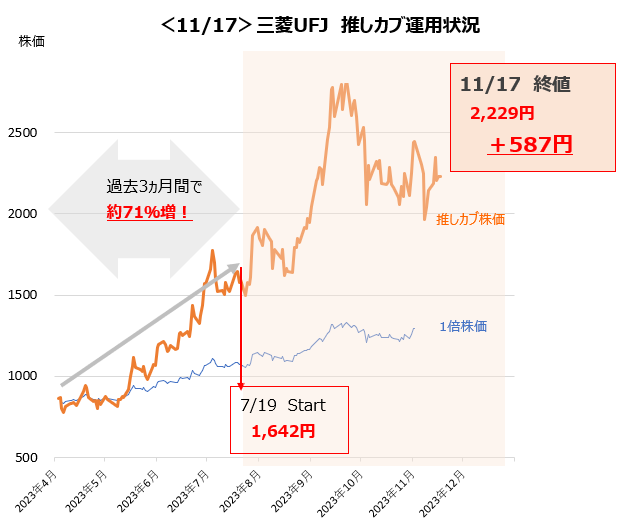

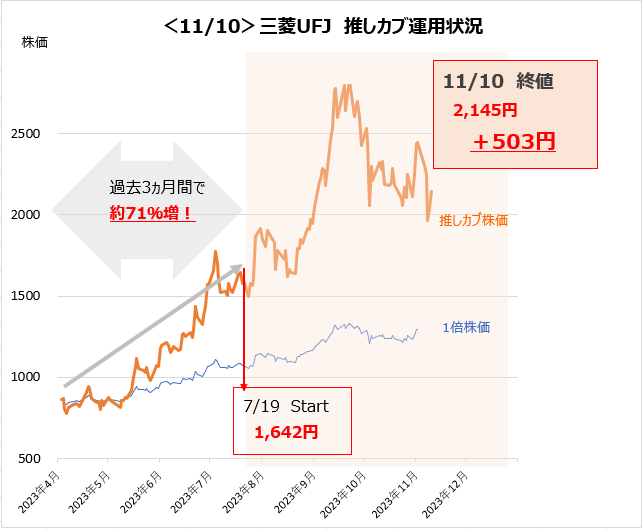

ちなみに、過去のケースでは、

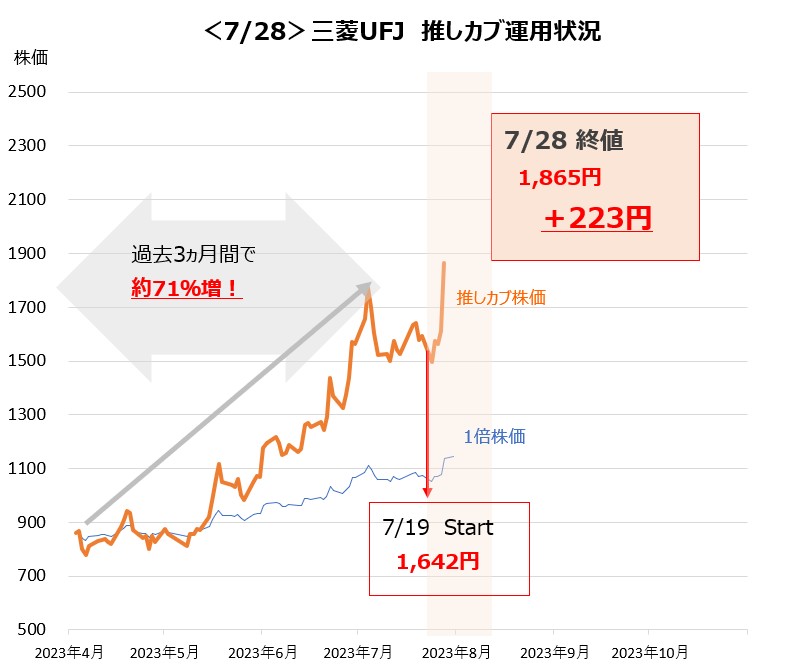

2023年4月初旬 株価 861円 が、

3ヵ月後には、

通常の銘柄ポイント運用だと、1065円に。

これはこれでうれしいけれども、

もし4月に「推しカブ」を買っていたら、

1473円(3か月で+71%に)

になっていました。今回はどうなるか・・

▲もうひとつ、注目なのが、PBR1倍割れ。

PBRとは、「株価」が「1株あたりのその会社の純資産」の何倍かっていう指標。普通成長している会社は、株価の方が1株あたりの会社の持っている純資産額より大きいものなので、現在、MUFGのPBRが0.75というのを見ると、株価はまだまだ安い。 これは企業としても「このままではマズイ!」と考えるはずなので、今後なんらかの動きがあるのでは、という点にも期待。

9/20 NEW

<銀行株には厳しい環境が続く>

Bloombergの調査によると、エコノミストの68%は「日銀は、12月に利上げをする」と予想しているようです。 一方、金利スワップ市場のレートは「利上げは年明け以降」という状況になっているようです

→市場参加者の方が、日銀の利上げに懐疑的ということ。

円高傾向と個人消費がそれほど強くないことが、金利市場の抑制的な動きになっているのかなと推測しています。 そうした状況なので、銀行株には厳しい環境が続くように思います。

推し度 ★★★

9/13

<長期金利低下で株価も…>

日米で長期金利が低下し続けていますので、それにあわせて株価も下落基調です。

加えて、大手米銀幹部から「収益が厳しい」旨の発言が相次ぎ、その影響でさらに株価が下がっている展開です。

銀行株は長期金利の上下に連動しますので、日米の長期金利が下落し続けている局面では株価も厳しい展開が続くかもしれません。

9/12は、日米の長期金利が上昇したのと、円安へ振れたことで、同社の株価は上昇しました。

ただ、Fedの利下げペースはそれほど急激ではないかもしれないのですが、「利下げ局面」であることに変わりはないので、株価はやや厳しい印象です。

それを覆すのは「日本の長期金利が上昇する」ことなのですが、これが当初の予想ほどは上がってきません。

日本の個人消費が弱いので、日本の長期金利はなかなか上がりづらいかもしれません。

推し度 ★★★

9/6

<銀行株には厳しい環境>

米国の製造業の景況感を示すISM指数が弱く、それにより米国の金利が低下

→ それを受けて、日本の銀行株が下落、といった流れです。

日米双方で長期金利が低下していますので、銀行株には厳しい環境です。

推し度 ★★★

8/30

<金利が上がらず手詰まり感>

8月初旬の株価急落以降、日本の長期金利が上がらなくなりました。今日(8/29)も、0.8919%で終わっています。

あとは、(株価は)テクニカル的に動く可能性はあると思いますが、それでも動く幅は結構小さいかなという印象です。

金利が上がらないと、やや手づまりになってしまいますね。

推し度 ★★★

8/23

<いまいち、株価は動きにくい…>

米国金利が低下し、国内金利も低位を維持しているので、銀行株のパフォーマンスはパッとしません。

少し前まで、国内の10年債金利は1.1%に近いレンジにいましたが、現状は0.8744%とかなり低いレンジになっています。

米国は利下げの方向へ。国内は当初の想定よりも利上げは遅くて、小さな幅になりそうです。

しばらく、銀行株は動きにくい環境になるのかもしれません。

推し度 ★★★

8/16

<直近で株価急騰!>

GDPの発表を受けて株価が急騰。8/15の終値は、+3.1%高の1,503円でした。

このレベルだと、PERは11.7倍、PBRは0.87倍になります。

同社が「PBR=1倍未満」は割安に感じます。

さすがにこの水準だと「安い」ように思いますが、いかがでしょうか?

推し度 ★★★

8/9

<日本の長期金利次第なところも>

先週の日銀による利上げ、米国経済の後退懸念の後、株価は大きく下落。今週の火曜日(8/6)以降は、やや持ち直し傾向です。

その株価の動きは、10年債(日本国債)の利回りの動きとほぼ同じ感じです。

やはり、銀行株は10年債の利回りに先導されるカタチで動いていくようです。

仮に、今回の日銀の利上げや米国経済の後退が日本の国内経済を弱める方向に作用し、その結果として日本の長期金利が下落するようだと、銀行株のパフォーマンも悪くなるという流れになりそうですね。

推し度 ★★★

8/2

<決算は好調。金利上昇に期待>

8/1 1Qの決算発表。良い決算でした。

当期利益が、前年同期比で▲0.4%となっていますが、これは特殊要因のため。それを除くと+11.5%と実質「増益」になっています。

そして、今期の会社予想(1.5兆円)に対する進捗は37%と、とても強い1Qでした。

また、予貸金利ザヤは少しずつですが「拡大」しており、金利上昇の影響が実際の業績にも反映されています。

それに、何よりも銀行株は「金利の上下」に敏感に反応しますので、日銀の利上げは株価の大きなドライバーになると思います。

推し度 ★★★★

7/26

<金利の動向に注意>

7/30・31の日銀 金融政策決定会合が注目です。「利上げ」があり、長期金利もあわせて上がるようだと、銀行株にはプラスになりそうです。

それから、決算発表が8/1(木)に予定されています。

推し度 ★★★

7/19

<日本の長期金利、低下↓>

10年債の金利は低下傾向。

1.10%を超えそうでしたが、米国の長期金利の低下にあわせて、日本の長期金利も低下しています。

基本的に銀行株は「買い」だとは思うのですが、日本の金利はそこまで上がらないのではないかと思われるので、どこかで「失望売り」が出るリスクは認識しておく方がいいように思います。

金利低下は銀行株には逆風となります。

推し度 ★★★

7/12

<円安恩恵大の銀行です>

7/10 野村證券が目標株価を上方修正。

1,850円 → 2,200円。

それから、同社は円安メリットの銘柄です

→貸出金の40%が海外のため。同社の今期の想定為替レートは140円。1円の変動で、営業利益が80億円変動します。

推し度 ★★★

7/5

<日本の長期金利の動きに注目>

財務省が、7月発行予定の10年国債の金利を1.1%にすることを決定。

これにより、「日本の長期金利は1.0%超!」という空気感が広がり、足元の長期金利は上昇。銀行株も堅調です。

次の課題は、

①7月の金融政策決定会合で、日銀は政策金利を引き上げるのか?

②その場合、日本経済はどうなるのか?

の2点。

ただ、金利が一方的に上昇していくかどうかは、まだ微妙な予感がします。

むしろ、長期金利が再び1.0%を割り込むという状況が大きなリスクになると思います(日本の経済は弱い! ということが証明されるので)

いずれにしても、日本の長期金利に注目です。

推し度 ★★★

6/28

<いよいよ長期金利上昇へ>

大型&バリュー株選好に加え、長期金利の上昇がエンジンになっています。

長期金利が再び1.0%を超えてきました。7月に金融政策の変更があるかも? といった警戒感なのだろうと思います

→金利上昇は、銀行株にはポジティブですね。

推し度 ★★★

6/21

<なかなか上がらない長期金利…>

長期金利は上がらず、0.9%台前半 → 「金利が上がる」と考えていた投資家には、大きな誤算になっているのかもしれません。

日銀の植田総裁は(最近)タカ派発言が多いですが、実際の長期金利はそれほど上がっていません(むしろ、0.9%台前半で落ち着きつつあります)。

国内経済の弱さが原因だろうと思います → 結局、ここの部分は「日本経済の構造改革」をやらないとどうにもならないのかもしれません。

あと、農林中金の大きな損失(債券投資で大きな損失計上)が話題です。評価損がトータルで2兆円ほどあり、そのうち1.5兆円を今期で処理するとのこと。

ややびっくりするくらい初歩的なALMの問題のように思いますが、他の銀行(特に、地方銀行)において同じような損失問題があると、銀行セクターが弱含む要因になるので注意が必要だと思います。

推し度 ★★

6/14

<長期金利がなかなか上がらない>

日銀の国債買い入れ額の減額幅にフォーカスがあたっています。

現在、日銀は月間6兆円の国債を買い入れています。買い入れ額が大きく減額されるようだと金利が上昇する可能性があります。

金利上昇は銀行経営にとってはプラスです。が、現状の「弱い国内経済」の状態で大きな金利上昇があると、銀行には返ってリスクになってしまうのではないか? と、ちょっと心配です。実際に、今の長期金利の水準は、1%に届くか届かないかのレベルで推移中。マーケットは、弱い国内経済を感じ取っているのかもしれません。

推し度 ★★★

6/7

<金利の効果は思ったほど大きくない>

日本の長期金利(10年国債)の上昇が思ったほど強くない印象です。6/6は、取引時間中に0.955%まで低下し、0.9596%で終わっています。

今週、米国で発表された雇用指標が弱かった影響なのか、それとも日本国内の経済が弱い影響なのか?

「今週のトピックス」にも以前書いたように、「日本の長期金利が下がっている原因が何なのか?」がとても気になるところです。

期待するのは、賃上げが実行され、実質賃金がプラスに転じ、それが個人消費を押し上げていく、という連鎖です。

まずは、実質賃金と消費者物価の動きに注意ですね。

推し度 ★★★

5/31

<日本の長期金利も、いよいよ上昇へ>

日銀の金融引き締め観測が強く、長期金利1.0%以上がコンセンサスになってきた印象です。

銀行株の動きは長期金利に連動しやすいので、銀行の株価も上がっています。

一応、ファンダメンタルズ的な話をしておくと、銀行は資金調達も、資金運用(=融資)も、短期金利に連動する部分が多いので、業績に影響を与えやすいのは短期金利です。念のため。

推し度 ★★★

5/24

<長期金利が上昇!>

日銀の国債買い入れ額縮小を受けて、長期金利が上昇しています。また、円安に対する風当たりが強くなっているのも、政府・日銀の態度が変わった(=早期の金利引き上げ予想が強くなった)原因なのだろうと推測します。

利上げは銀行株にはプラスです。

しかし、日本経済にはマイナスです。

現在の国内経済は弱く、利上げを受け入れられる環境にはないように思います。

推し度 ★★★

5/17

<業績は好調 株価にも期待はできる>

5/16 昨日の決算を受けて、ゴールドマンサックスが早速、目標株価を上方修正です。

1,560円 → 1,630円。

決算の内容は「トータルでポジティブ」と考えていましたが、5/16の株価は大きく下げました(▲4.28%)。

今期の業績予想が「ほぼ横ばい」でしたので、やや物足りなさはあるのですが、それでもROEの拡大など株価にポジティブに影響しそうな材料はあります。

足元の下げが一段落すれば、株価は再び「上」を目指す可能性が高いように思います。

推し度 ★★★

5/10

<5/15(水)が決算発表>

東証からの「PBRを1.0倍以上に!」という話もあるので、株価にとってプラスの材料を出してくるのではないかと想像(or 期待)しています。

基本的には、「稼ぐ力」を強化することが本丸なのですが、そのためには「世界の銀行のトップ・グループに入る」ことが必須です。

そのあたりの「世界戦略」を聞けるといいのですが。

推し度 ★★★

4/26

<5/15が決算発表>

株価は、1,500~1,600円のレンジ内の動きです。そこを抜けていく力強さはないようです。

PBRにすると0.95~1.0倍のレンジです。

決算発表が5/15ですので、その決算数字と、今後の事業戦略・株主還元が期待値といったところでしょうか。

推し度 ★★★

4/19

<日本の金利もやっとジリジリ上昇へ>

米国の金利上昇につられるカタチで、日本の金利もジリジリと上昇しました

→4/18時点で、0.8659%。銀行株にはプラスです。

それから、4/16に野村證券が、三菱UFJの目標株価を引き上げています。

1,600円 → 1,850円。

推し度 ★★★

4/12

<金利の動向に注目>

日米の金利が上がると、メガ・バンク株にはプラスです。

日銀の利上げ(第二弾)が段々と現実味を帯びてきましたので、銀行株には大いにポジティブだと思います。

推し度 ★★★

4/5

<日本時間4/5(金)の夜に発表される「米国の雇用統計」に注目>

米国の雇用が強い!という数字が出れば、米国金利が上がるという可能性も高まり、よって三菱UFJの株価にもプラスになる。

推し度 ★★★

3/29

<金利上昇局面で、株価にプラスのはずなのだが…>

「日銀の政策変更 → 金利上昇」といった流れを想定した買いが(既に)入っていたためか、足元、株価が冴えません。

10年債の金利もそれほど上昇しないので(3/28 0.7068%)、やや肩透かしといった感じでしょうか。

金利以外にもうひとつの2024年の同社のポイントは、「ガバナンス改革」ではないかと思います。

PBR1.0倍割れの解消と、政策保有株の売却というコーポレート・ガバナンス関連の課題がありますので、それらに対する「対応」が株価を左右するように思いますが、いかがでしょうか?

推し度 ★★★

3/22

<メガバンクには、追い風相場に>

日銀の金融政策が修正されました。

国内の個人消費が弱いこと、住宅ローンに占める変動金利の割合が多いことから、短期金利はそれほど上がらないのではないかと思います。その中で、長期金利が少し上昇するという展開ではないかと。

すると、長短金利差が拡大し、メガ・バングにとっては「稼ぎやすい金利環境」になります。

このあたりは多くの市場参加者がわかっていると思いますので、メガ・バングにとっては追い風の相場になるように思います。

推し度 ★★★

3/15

<銀行株は金利上昇局面では株価にもプラス>

3/12 みずほ証券が目標株価を引き上げています。

1,450円 → 1,900円。特に今週新しいニュースはありませんでしたが、基本的に「金利に対してシクリカルな株」ですので、基本的な方向性は「上」だろうと思います。

推し度 ★★★

3/8

<短期的にはまだ上昇余地あり!>

保有する政策保有株の売却を加速している印象です。PBR1.0倍を超えること。それを維持することに本気のように思います。

一時的に利食われることはあるでしょうが、もう少し「上」まで行くかもしれません。

基本的に「金利に対してシクリカルな株」ですので、基本的な方向性は「上」だろうと思います。

推し度 ★★★

3/1

<日銀の金融政策次第で、金利上がれば株価もUP>

JPモルガンが目標株価を引き上げ

1,520 → 1,700円。

加えて、金融機関が「持ち合い株式の売却」を進めていることが評価されている印象です。

現在、株価は1,542円。PBRは0.97倍です。PBR1.0倍が視野に入ってきました。また、日銀の金融政策変更の足場固めが進んでいるような印象です。もう一段の「上」があるかもしれません。

推し度 ★★★

2/22

<持ち合い株の解消は、金融機関にもプラス>

先週、金融庁が「大手損保に政策保有株(持ち合い株)の売却を加速するよう要請した」というニュースがありました。

2/20に、センコーHDと平和堂から「株式の売り出しを行う」旨の発表があり、売り出し人はいずれも金融機関(大手損保と、三菱UFJ銀行を含むメガ・バンク)でした。

この売り出しに関しては、前述の金融庁からの要請の結果なのか、偶然、同じタイミングになったのかはわかりません。ただ、メガ・バンクは収益性や資金効率を高めるために(持ち合い株も含め)保有資産のアロケーションをより効率的なものにするような努力をしていくのだろうと思います。三菱UFJにはポジティブな動きだと思います。

それに、金利上昇の期待もあり、基本的にはメガバンク株にはプラス要素が出てきています!

推し度 ★★★

2/16

<日本の金利上昇で、株価も上昇期待大>

当面のターゲットはPBR1.0倍で、1,500円以上までは行けるのでは、と見えます。この理由は、金融政策の変更に伴う金利上昇によって、PBR1.0倍くらいまで狙えるのでは? というのが基本シナリオです(現在のPBRは0.89倍)。

※PBRとは、現在の株価が実際の企業の資産価値とくらべて高いか低いかを示す指標です。PBR=1.0が最低のラインと言われており、1.0より小さい場合は、株価が低く割安になっている、という状況です。

但し、4QのGDPがマイナス成長だったことから、このシナリオが少し遠のいた印象です。

推し度 ★★★

2/9

<3Q決算は良かったが・・・?>

2/5に3Qの決算が発表されました。当期利益で、対前年同期比+278%増の1.29兆円と超好決算!でした。

しかし、大きな増益の要因は、昨年計上した評価損(1兆円)の反動が主因であり、「稼ぐ力」自体はそれほど向上している印象はありません。

日本のメガ・バンクの最大の課題は「稼ぐ力」ですが、現実にはその向上はまだまだ実現できていない印象です。

ただ、金利が上昇すると銀行株は上昇しやすいので、銀行にとっては追い風になっています。

推し度 ★★★

2/2

<米国が利下げをする中で、日本の金利は上がるのか?>

米国が利下げをして、日本が利上げをして、それにより円高が進んでいく中で、日本の長期金利がどんどん上がっていくという構図は本当に実現するのか? というシンプルな疑問が頭を持たげてきます。

銀行株は、金利が上がると株価にプラス。さて、日本の金利は本当にこれからあがるのでしょうか?

推し度 ★★★

1/26

<1/24 5.2%の上昇!銀行株は大幅上昇!>

1/24 10年債の利回りが(前日の)0.632% → 0.714%に上昇すると、三菱UFJの株価が1日で5.2%も上昇しました。

今年中に予想される日銀の金融政策変更に向けて、「金利が上がると、メガバンクの株価はこうなる!」というカタチを示したように思います。

基本的には「上」。

もし、株価が1,300円に近づくようだと「買いのチャンス」かもしれません。

推し度 ★★★★

1/19

<長期金利が上昇で銀行株にはプラス要因>

なかなか上がらなかった長期金利が、今週徐々に上昇しています。1/15には0.55%まで低下していましたが、1/18は0.65%です。

今週は米国の金利も上昇基調でしたので、その影響もあるかもしれません。

「金利が上がると銀行株は買われる」ので銀行株にはプラスの効果が期待!これがまた起こるのか? 注目です。

推し度 ★★★

1/12

<株価は上昇!新NISA始動が要因かな・・・>

株価は上げています。相場全体が上がっていること、新NISAスタートで「有名企業×高配当銘柄」にスポットライトが当たっていることなどが要因かなと考えます。

ただ、国内金利が思いのほか上がってきません。現在、0.6%です。金利市場は、日本の景気があまり強くならないことを先読みしているのかも・・・という懸念も考えられますが。さて今後はどう動くか。

推し度 ★★★

1/4

<2024年は金利動向と景気動向がカギか?>

日銀のマイナス金利は4月にも解除され、長期金利がやっと1%を超える、という可能性が高そうです。

これは、銀行にとっては「利ザヤを稼ぎやすい環境」になるので、銀行株には大きな追い風です。順調に金利が上がっていくようだと、銀行株のパフォーマンスは堅調になるのだろうと思います。

逆に、波乱要因は、金利上昇で日本の景気が後退するようなケースです。10年間、「金利のない世界」でビジネスを展開してきた日本企業の中には「金利のある世界」では生き残れない企業があるかもしれません。そうした企業が予想以上に多く、日本経済に急ブレーキがかかるような状況がリスク要因だと思います。この場合、貸倒れのリスクが高まりますので、銀行株にはネガティブになりそうです。

推し度 ★★★

12/25

<金融政策の維持が決定し、銀行株への風向きが変わった印象>

マイナス金利の解除も含め金融政策の変更期待があっただけに、金融政策決定会合での「現状維持」という判断は銀行株には厳しい環境です。

以前にもコメントしましたが、銀行は金利上昇局面で利益にプラス効果があるのですが、「現状維持」は特にプラスでもマイナスでもないということで微妙です。

長期金利も0.6%近辺まで下がっているので、少しの間、銀行株には厳しい環境になるかもしれません。

推し度 ★★★

12/18

<日銀の金融政策決定会合は、12/18・19>

日銀の金融政策にスポットライトが当たる今週です。

日本の長期金利は0.70%近辺で推移しています。日本の経済の力としては、なかなか金利を押し上げるパワーはないような気もしますが、どうなるのか? 金利に大きく影響を受ける銀行株も、それによってどうなるのか。銀行株にとっては、金利は高い方がプラスとなります。

推し度 ★★★

12/11

<植田総裁の国会答弁で、マイナス金利解除か? と市場が反応>

日銀当座預金のマイナス金利解除は、銀行株にとって非常に大きなプラス材料です。ですので、銀行株は軒並み上昇しました。日銀の金融政策変更が話題になるたびに金利が上昇し、銀行株もあわせて上昇するという展開が続くと思います。

しかし、「日銀が金利上昇に動いた後、国内景気が失速するとどうなるのか?」といったことも頭の片隅に置いておいた方がいいかもしれません。景気が失速すると銀行株にとってもマイナスです。ここはちょっと頭においておくべきもうひとつの観点。

推し度 ★★★★

12/4

<金利低下傾向で銀行株もペースダウン>

株価が金利動向に大きく影響を受ける銀行株ですが、ここのところ米国金利が低下してきていることもあり、国内の長期金利は低下傾向です。

そのため、銀行株も今ひとつ上昇トレンドに乗れません。

12/5(火)には東京都区部のCPIが発表される予定ですので、その結果は注目です。CPIが低下に転じているようだと、金利上昇のシナリオが遠のくことになりますので、もうそうなるとちょっとネガティブ要素になりますね。

金利動向とは別に、銀行そのものの収益性改善の努力に期待したい!

推し度 ★★★★

11/27

<長期金利がやや停滞気味>

一時期、1.0%に近づいた長期金利(10年債)ですが、最近は0.7%台で推移しています。「日本の景気はそれほど強くない!」という債券市場からのメッセージなのかもしれません。

それを受けて、同社の株価も横ばい傾向です。やはり、7-9月期のGDPが予想以上に弱かったこと、個人消費が引き続き弱いことで、銀行株がどんどん上がっていく!という感じではないのかもしれません。

ここは本質的なポイントとして、(低金利でも)収益を向上できるビジネスモデルへの変革へトライしてもらいたいものです。特に、日本最大の金融グループなので。期待も込めて!!

推し度 ★★★★

11/20

<2Qは好決算!でした>

24/3期 2Qの決算は好決算でした。加えて、4,000億円の自社株買いの発表もありました。

しかし、先週は日本の長期金利が一貫して下落したことで、株価は好決算ほどのパフォーマンスは出来ていません。やはり、長期金利の動向が銀行株の動きを大きく左右します。

あわせて、下半期に向けては、金利の上昇(下落)が実際にどれくらい業績に影響を与えているのか? という一歩踏み込んだ評価にスポットライトが当たるかもしれません。メガ・バングの中でも、三菱UFJの実力を試される展開になるかもしれません。

推し度 ★★★★

11/13

<11/14は2Qの決算発表>

今週の注目は11/14の決算発表です。

決算では、金利の上昇を受けて業績見通しがどのように修正されるのか(されないのか)? と、自社株買いはあるのか(ないのか)? が気になるところです。

推し度 ★★★★

11/6

<決算発表 11/14>

金利が上昇基調なのですが、金利上昇がどれくらい業績に反映されるのか?(感応度)が気になるところです。そのあたりは、11/14の決算で少し垣間見られるのかなと考えます。

自社株買いについて「中間決算の頃までに検討する」といった方針だったので、自社株買いも発表されれば株価にプラスに。

推し度 ★★★★

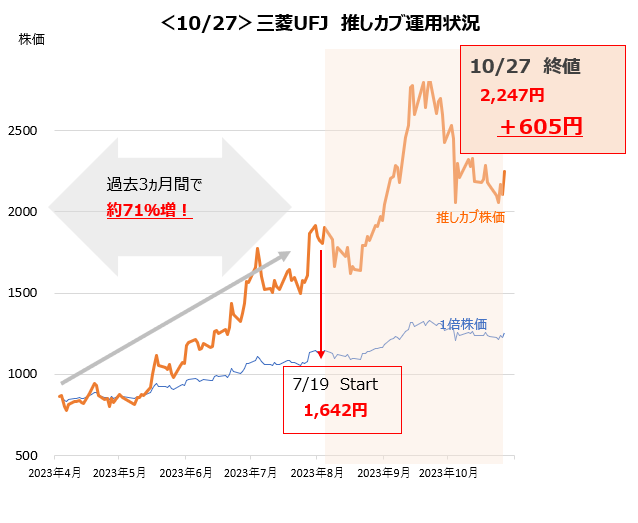

10/30 NEW

<決算発表 11/14>

金利が上昇基調なのですが、金利上昇がどれくらい業績に反映されるのか?(感応度)が気になるところです。そのあたりは、11/14の決算で少し垣間見られるのかなと考えます。

自社株買いについて「中間決算の頃までに検討する」といった方針だったので、自社株買いも発表されれば株価にプラスに。

推し度 ★★★★

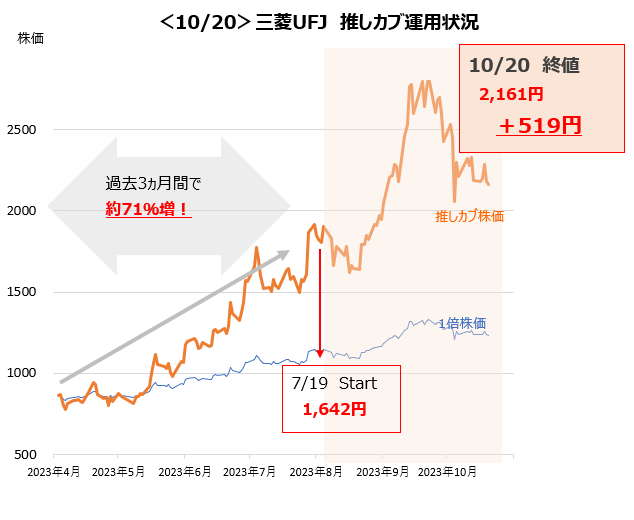

10/23

<日本も金利上昇か!?でプラスの効果>

7/19に1,642円でスタートして、10/20に2,161円で+519円。

銀行株は金利が上昇すると上がりやすくなります。昨今のCPI(消費者物価指数)情勢を受けて、日銀が2024年度のCPI見通しを1.9% → 2.0%へ上昇修正するかもしれない・・・という観測が台頭しているようです。

これによって「金融政策の変更が前倒しになる →日本でもいよいよ金利上昇へ→ 銀行の収益改善も前倒しになる」という連想でプラスに働いているようです。

一方、米国モルガン・スタンレーの決算が悪かったことは、同社にネガティブになったようです。

推し度 ★★★★

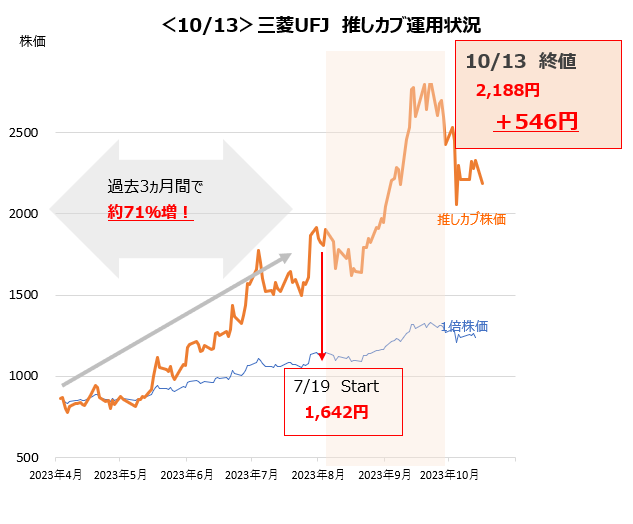

10/16

<金利上昇だけ注目せず経済全体にも気配りを>

7/19に1,642円でスタートして、10/13に2,188円で+546円!

銀行株は金利が上昇すると上がりやすくなります。このところ、日本の長期金利が0.8%台に乗せていたことで、銀行株全般に株価はいい感じ。

但し、金利が予想以上に上昇したり、経済が弱い中で金利だけが上昇したりするシナリオにも注意が必要です。日本経済は、大企業はそこそこ堅調ですが、中堅・中小企業はそれほど強くないので、金利が上がる中で、弱いセクターがどのように反応するか? は注意が必要だろうと思います。

推し度 ★★★★

10/10

<長期金利が0.8%台へ!>

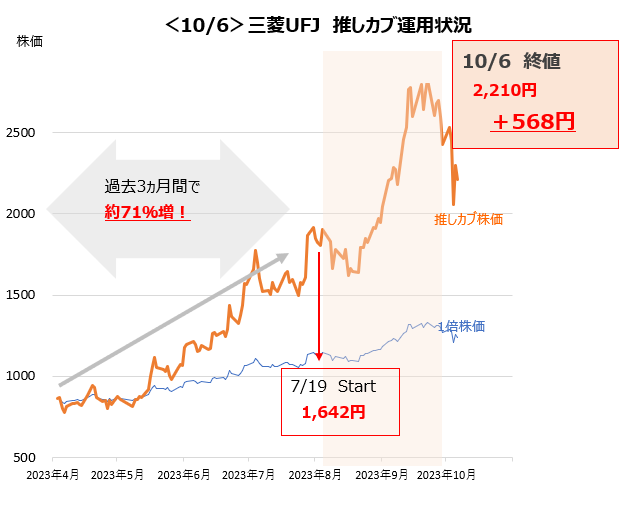

7/19に1,642円でスタートして、10/6に2,210円で+568円!

日本の長期金利がじりじりと上昇しています。先週初めは0.7%台だったのですが、10/4には0.8%台に上昇しました。引き続き上昇すると思われますので、同社にはプラス材料だと思います。

推し度 ★★★★

10/2

<金利上昇は引き続き追い風>

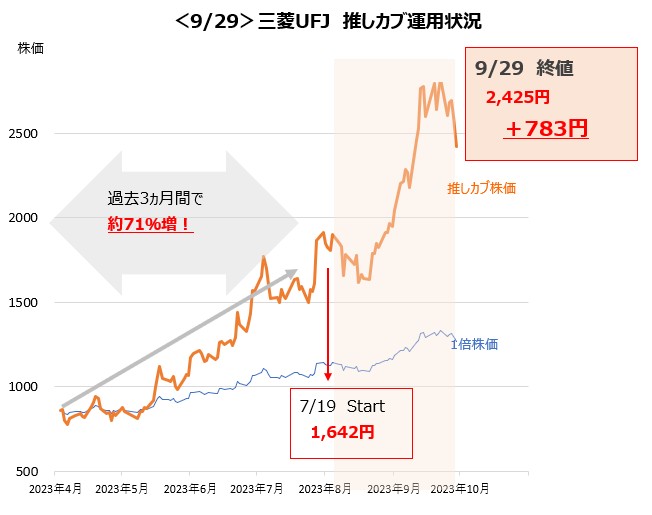

7/19に1,642円でスタートして、9/29に2,425円で+783円! 長期金利が上昇基調だったため、銀行株は総じて好調。しかし、今週はちょっと”小休止”と言った感じ。中間配当の権利落ちや、下半期入り、相場のテーマが変わっていくと流れも変わるかも。 ちなみに、10年国債の金利は0.766%(9/29)まで上昇しています。

推し度 ★★★★

9/25

<金利上昇に絶好調>

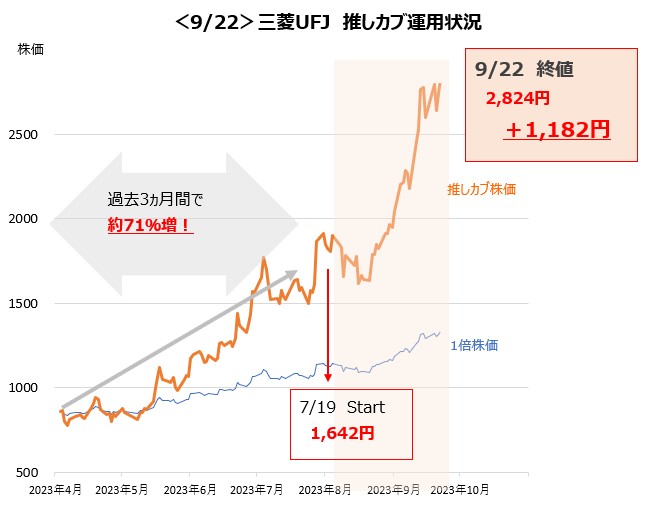

7/19に1,642円でスタートして、9/22に2,824円で+1,182円! 植田日銀総裁が「年内に利上げがあるかも?」というニュアンスの発言をしたことから、長期金利が上昇。9/21には、0.746%まで上昇しました。それを受けて、銀行株は全面高。シンプルに「金利が上がると、銀行株が上がる」という展開でこの流れは続きそう。 一点、注意するべきは「インフレが日銀の想定を超える」場合。この時は、銀行株も下落するので…

推し度 ★★★★

9/18

<金利の動きに今後も注目>

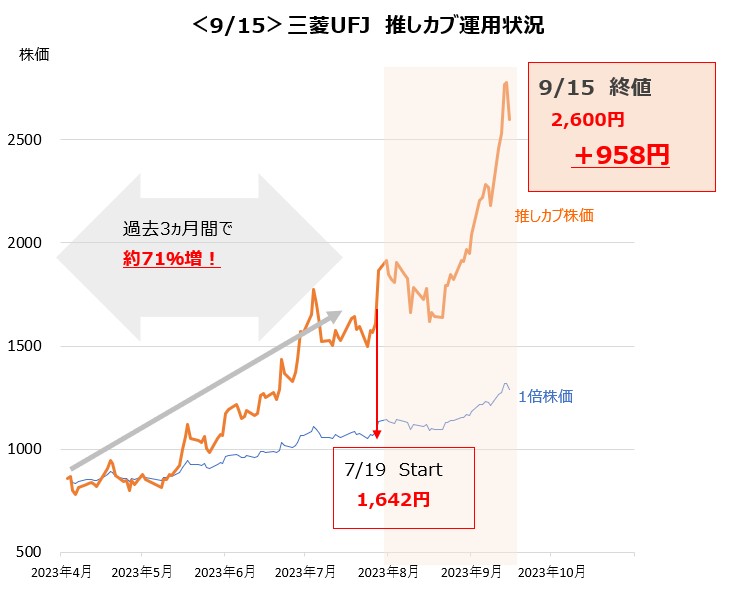

7/19に1,642円でスタートして、9/15に2,600円で+958円! 9/9付けの読売新聞に載った植田日銀総裁のインタビュー後、長期金利が上昇し、それにあわせて株価が上昇中でした。やはり、銀行株は金利に敏感です。 今日は、「その読売新聞の記事に対する解釈はやや誤解を含んでいる」というブルムバーグの記事によって、長期金利が一服。株価も下げました。金利敏感な動きが続きそうです。

推し度 ★★★★

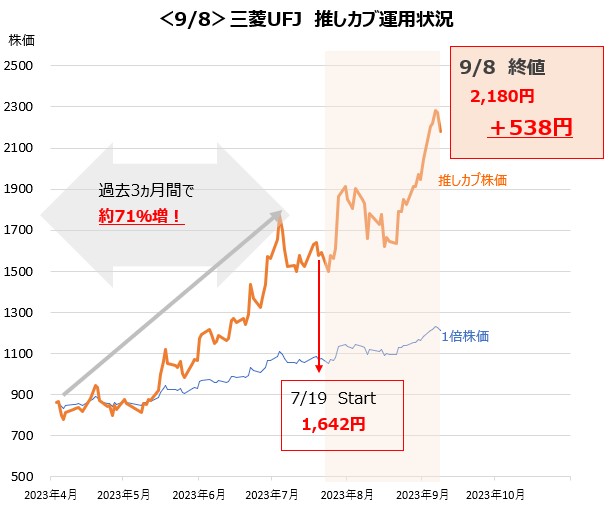

9/11

<住宅ローンの金利引き上げで上昇>

7/19に1,642円でスタートして、9/8に2,180円で+538円! 9月からメガバンクの住宅ローン金利(固定)が引き上げられましたが、これが好材料となったようです。金利先高観が、「銀行の収益拡大」という発想になっているようです。

推し度 ★★★★

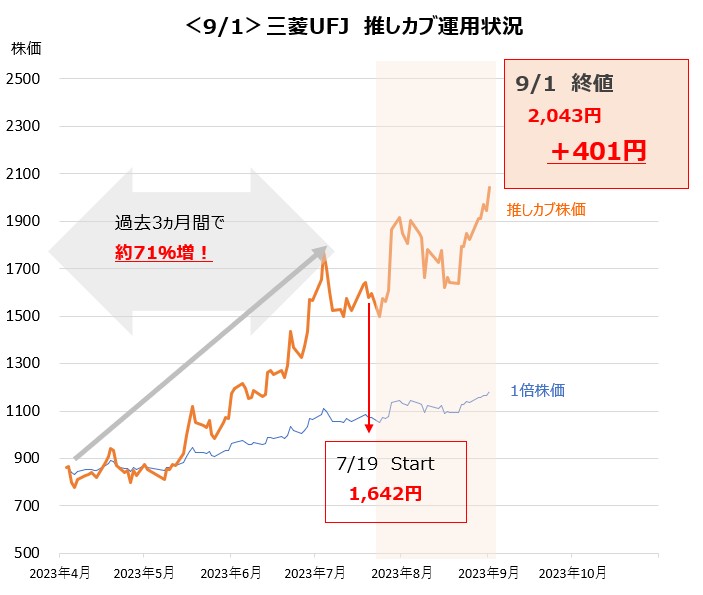

9/4

<順調な1週間>

7/19に1,642円でスタートして、9/1に2,043円で+401円! 株価は順調に推移しています。ただ、ちょっと気になるのが10年国債の金利が、今週は低下したこと。なので、来週、株価はどのような動きになるのか要注意かもしれません。

推し度 ★★★

8/28

<メガバンク復活か?>

7/19に1,642円でスタートして、8/25に1,824円で+182円! 8/18(全国7月)、8/25(東京8月)の消費者物価指数が発表され、いずれもコアコア指数が4%超えの高止まり。つまり、これから金利は高くなる可能性が高そう、ということで、それにあわせてメガ・バングの株価も上昇に転じています。金利が上がると基本的に銀行は儲かります。

推し度 ★★★

8/21

<やや心配に>7/19に1,642円でスタートして、8/18に1,643円で+1円。 先週までは株価期待していたのですが、これだけマーケット全体が下落すると三菱UFJと言えどもちょっと心配…

推し度 ★

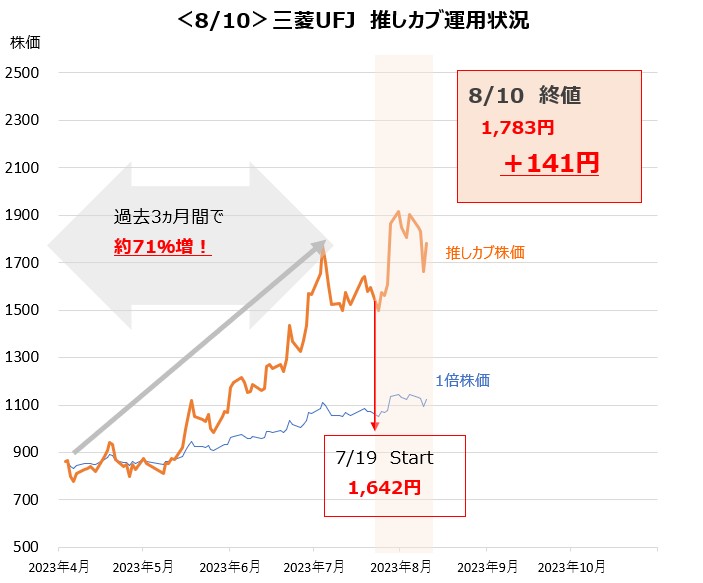

8/14

<期待大>

7/19に1,642円でスタートして、8/10に1,783円で+141円 木曜の株価が当面の下値で、ここからの上昇が今後の期待か。

中国経済とアジア経済の状況には、引き続き注意が必要ですが、株価は期待大。

推し度 ★★

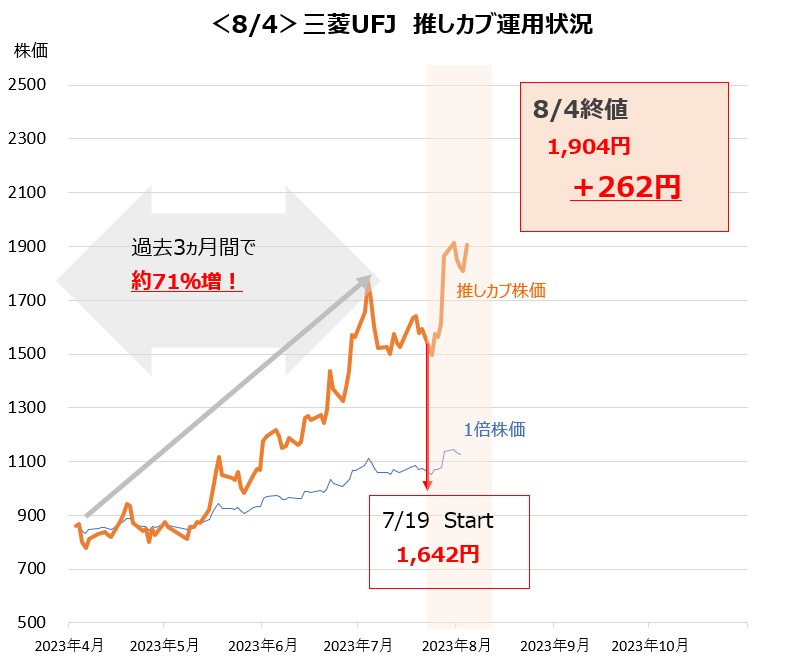

8/7

<継続して期待大>7/19に1,642円でスタートして、8/4に1,904円に+262円!

1Qの決算は予想を上回る好決算でした。

金利上昇局面は銀行株にとってはプラスの効果があるので、まだもっと上昇期待あり。

注意点は、中国経済の減速が引き起こすアジアの景気低迷。MUFGの海外貸出の46.7%はアジアです。

推し度 ★★★

7/28

<日銀発表で銀行株期待大>

7/19に1,642円でスタートして、7/28に1,865円に+223円!

日銀が金利上昇に柔軟な姿勢を取ったことで、金利が上がるとうれしい金融株が上昇。

8月1日の決算発表が大注目!と大期待!

推し度 ★★★