創業家を中心としたMBOを、“今年度中”に完了させる」との報道

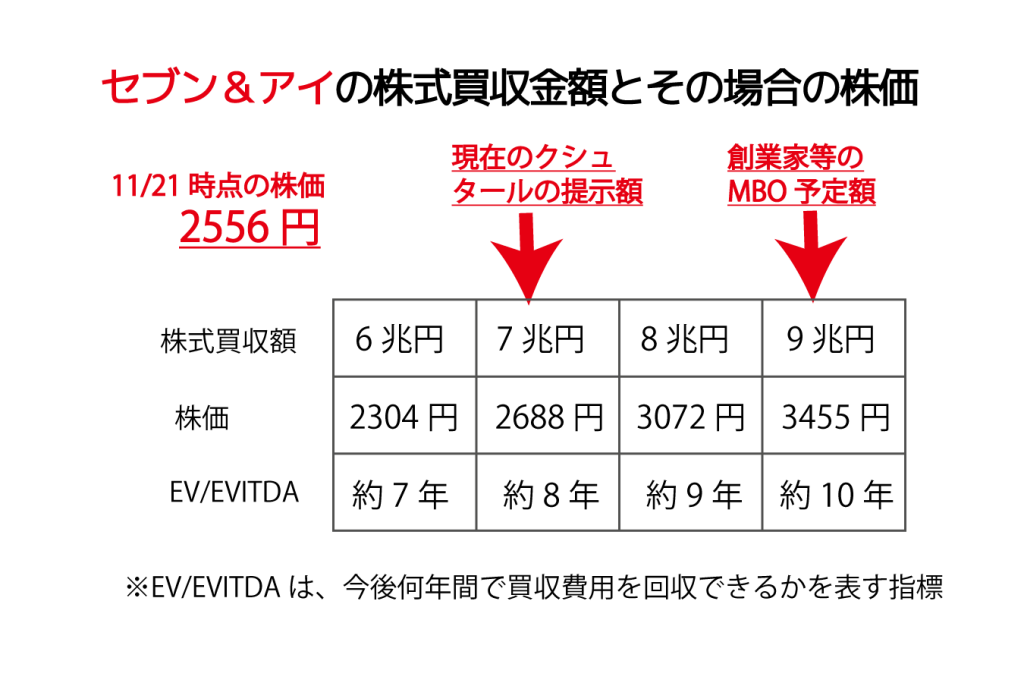

これまでの報道とあわせると、創業家+伊藤忠商事=3兆円と、今回の銀行からの資金調達8兆円、合計11兆円の資金を準備中となります。

https://www3.nhk.or.jp/news/html/20241119/k10014643321000.html

セブンアイへの「株式投資」を、どのように考えればいいのか?

→ ポジティブに考えて良いと思います!

2,688円(=クシュタールの提案金額)以上は狙えると考えます。

買収価格について評価してみる

公表されているデータで、ざっくりと買収価格を評価してみました。

クシュタールの提案(7兆円)だと、EV/EBITDA倍率は7.9倍

これは、一般的にはMAXのバリュエーションです。

それに対して、創業家によるMBOが「9兆円」だった場合、9.8倍

これは正直、「かなり割高」「特別な場合にのみ“あり”かも」という水準です。

買収後の融資返済がかなり厳しくなるのではないか、と思います。

その場合に、本当に「9兆円」の買収に対して銀行団が「YES」と言ってくれるのか・・・

ポイントになりそうな点は、以下の3つ

①セブン&アイの業績が順調であることが大前提(特に、コンビニ事業)

ここに十分な信頼がない限り、銀行は「YES」と言わないはず。

3Q決算は、来年の1月10日頃に発表予定。ここは、とても重要。

②経営陣が、クシュタールの買収に対して「NO」で創業家からのMBOに「YES」という場合、しっかりとした「理由」が不可欠

その理由がしっかりしていない場合、「金額が要件の100%」となり、

クシュタール(および、新たな参戦者)が買収金額を引き上げた場合、対抗できなくなる恐れがあります。

③「経営陣」に新たな助っ人が現れると、展開が変わる可能性あり

例えば、「鈴木敏文氏が復帰!」といったことになれば、買収のバリュエーションはかなり上がると思います。あくまでも「例えば」で、鈴木氏は91歳なので、復帰はないと思います。というわけで、「鈴木氏に匹敵する経営者」という意味です。

セブン&アイは、「かなり焦っている」という印象です。

今回の「年度内にMBOを完了させる」というニュースは、その焦りの現れのように感じます。

その背景には、クシュタールの提案額よりも、株価がなかなか上がってくれないという焦りもあるように思います。考えすぎかもしれませんが、セブン&アイ側が余計な動きをして、ミスをしないか?そして、そのミスによって、銀行団の融資姿勢が変化したり、株価が大きく下落したりなど。

ちょっとここまでは考えすぎかもしれませんが…

本投稿記事に掲載されている内容は、STOCK POINT株式会社のサービスについてのご案内等のほか、投資一般に関する情報の提供を目的として当社が作成したものです。

個別銘柄が表示もしくは言及されている場合は、あくまで例示として掲示したものであり、当該銘柄の売買を推奨するものではありません。

1件のフィードバック

セブン銀行は、どうなると?