ファーストリテイリング

本Webサイトに掲載されている内容は、STOCK POINT株式会社のサービスについてのご案内等のほか、投資一般に関する情報の提供を目的として当社が作成したものです。

個別銘柄が表示もしくは言及されている場合は、あくまで例示として掲示したものであり、当該銘柄の売買を推奨するものではありません。

📣 注目ニュース

ファーストリテイリング(9983)が24/8月期1Qの決算を発表しましたので、ポイントをお伝えします。

発表の内容の要点は、

- 国内・海外ともに好調。特に、北米と欧州が絶好調で、「ファストリの成長の原動力は海外ビジネス!」という構図が鮮明になった。

- 海外ビジネスを着実に伸ばすための現場オペレーションが、非常に高い精度で実行されている印象。それが、いろいろなハードルがある中でも同社が力強く前進していける原動力になっている印象。

つまり、ファーストリテイリング社は「海外グロース型企業」としてますます魅力的だと考えます。

決算の数字

- 売上げは対前年同期比+13.2%、営業利益は同+28.1%と力強い決算!

売上げ 8,108億円 +13.2%

営業利益 1,466億円 +28.1%

当期利益 1,078億円 +26.7%

- 尚、アナリスト・コンセンサスは営業利益で1,359億円。従って、このコンセンサスを+7.9%も上回る着地だったこともプラス!但し、通期決算の数字は据え置きとなっています。

- 国内事業も、増収・大幅な増益

- 売上げは、対前年同期比+1.5%。営業利益は、同+18.0%

- 一方、粗利率が+2.7%の改善。これは、発注の精度を上げたことで、為替の影響(=原価高)を受ける度合いが小さくなったため(昨年度は、追加発注の際に円安による原価高が大きかった)

- 発注精度の向上を迅速に実行した点は、同社の現場力の高さを象徴している印象

- 但し、今後は、国内事業の成長はそれほど見込めないかもしれません

- 海外事業は絶好調!

- 海外事業の売上げは対前年同期比+23.3%、営業利益は同+35.8%と絶好調

- すべての地域で増収・増益になったが、特に北米と欧州が絶好調だったとのこと

- 要因は、その地域のお客様ニーズにあった商品開発と商品構成。言い換えれば、それをできる人材がどれだけいるのか? という点とのことで、北米と欧州は、そうした人材が育ってきている証拠!

- 中国は既存店売上高が約20%の増加だったが、ほぼ予算通りとのこと

- 今後は、同社の現場力の強さとブランド力の浸透がカギか?

- 上記した「追加発注の精度向上」や「各地域にあった商品開発」などは典型的な現場力の問題。これらの精度が非常に高く、かつ継続した改善・改良が行われている点が同社の強みだと実感される決算でした。

- 一方、海外におけるユニクロ・ブランドの浸透はまだ道半ばだと思いますが、こちらも同社の高い問題意識と現場力で改善・前進していくものと、大いに期待が持てそうです!!

2023年8月期の決算数字実績

売上げが約2兆8000億円で当初予想を若干上回る数字。

スゴイのは、

海外のビジネスが急速に拡大している

こと。

アジア圏、北米、欧州で約+40%超の高い売上成長!

グローバルで高い成長を見込める会社、というステージに入った印象です。

2024年3月末に向けた株価予想は、さらに高い水準が期待できそう。

今のところ、40,000円近くを期待しますが、その目論見については次回へ。

ユニクロ、guを展開するアパレル大手企業

今や、世界を代表するアパレルカンパニー。売上の約6割は、海外事業から来ています。海外事業も、進出当初は苦戦したようですが、今や、同社の売上の大黒柱となり、世界で活躍するアパレル企業の1社になっています。

現在の株価の水準は、PER40.2倍。コンセンサス予想だと39.7倍の水準で「やや割高」の水準ですが、中長期的には、「海外中心に業績がさらに伸びる」可能性も高く、さらに「高い株価」を狙っていける期待があります。

9/20 NEW

<金利低下が追い風になりそう>

FOMCの利下げが、とてもポジティブに働いているようです。

世界の中央銀行が利下げをして、景気をサポートし、それにより個人消費が強くなれば、同社にとってはとてもポジティブです。

世界の金利低下は、同社にとってはかなり大きな影響を持つかもしれません。

推し度 ★★★★

9/13

<新年度が「とても強い」数字になるかどうか>

株式市場全体が下がっていたこと、そして、先週に言及した日経平均の比率調整(キャップ調整)の影響があったことから、株価がズルズルと下がっていました

→但し、9/12には大きく反発。

ファーストリテイリングは8月末決算ですので、既に新しい事業年度に入っています。

良いシナリオは、新しい事業年度の会社予想が「とても強い数字」になることです。

その可能性も十分にある会社だろうと思っていますが、問題は時間的な制約ですね。

推し度 ★★★★

9/6

<ファストリの株価の足を引っ張るのは>

ファストリの日経平均に占める構成比率が10%を超えているため、日経平均の算出の際に「割り引いた比率(90%)」が適用されています。

これにより、日経平均をベンチマークにして運用しているファンドは、ファストリの保有を10%削減する作業をする必要があります。

これが、ファストリの株価の足を引っ張る材料になっているようです。

推し度 ★★★★

8/30

<再び、最高値を目指す!>

8/29の終値は46,510円。PERは39.1倍です。

再び、最高値を更新しそうな勢いです。

圧倒的な現場力を持っている企業ですし、優秀な人材が世界各地で活躍されています。

やはり、長く保有したい企業の1社だと思います。

同社は8月末決算です。決算発表は10/10の予定です。楽しみですね。

推し度 ★★★★

8/23

<株価は堅調>

ファストリの株価が堅調です。円高の影響が少ないことと、真のグローバル・グロース・カンパニーであることから、「市場が落ち着くと、やっぱり評価される会社さんだ!」ということなのかもしれません。

現在(8/22)、株価は45,050円。PERは、37.9倍です

→それでも、PERが30倍台後半になると、「ちょっと高いなぁ~」という印象になりますね。

推し度 ★★★★

8/16

<世界市場で勝負する勝ち組企業>

ファーストリテイリング社は世界のお客様を順調に獲得しながら成長している世界市場の勝ち組カンパニーです。

それを支える現場のオペレーション力は非常に高く、直面する問題を次々に解決している印象です。

そう考えると、今の同社の株式が、PER30倍台前半(あるいは、それ以下)で買えるのは「安い」のだろうと思います。株価にすると、40,000円以下といったあたりでしょうか。

株価が下がった時は狙い目だと思いますが、いかがでしょうか?

推し度 ★★★

8/9

<今がちょっとお買い得かも…>

8/8の終値は、39,840円。PERは33.5倍。

これは、ちょっと「お買い得」なように感じます。

同社は「世界において安定して成長するビジネスを築いている」ため、PER30倍台前半は「割安」という評価になるように思いますが、いかがでしょうか?

推し度 ★★★

8/2

<今が買いのチャンスかも…>

日本株全体が下がっているので、同社の株価も下落しています。

現状の日本株の下落は、「円高」や「利上げ」ですが、同社にとってはそれほど大きな影響があるようには思えません(為替については影響ありですが、そのヘッジは効果的に行われているようです)。

よって、40,000円近辺、あるいは40,000円を割るようだと、「買いのチャンス」のように思いますが、いかがでしょうか?

推し度 ★★★

7/26

<長期保有したい銘柄です>

7/25(木)の終値ベースで、PER33.7倍です。

やや高いのですが、同社の成長力と世界市場の大きさを考えると、「長期保有をしたい銘柄」だと思います。株価が下がれば、買い増すチャンスといったスタンスに感じます。

推し度 ★★★

7/19

<決算発表が良かったのでまだ上もありそう>

7/12 ゴールドマンサックスが目標株価を引き上げ。

45,000円 → 51,000円。

決算発表を受けて、業績見通しを上方修正したようです。

推し度 ★★★

7/12

<3Qの決算発表 絶好調!!>

7/11 3Qの決算を発表。絶好調です。

3Qは、売上げ(対前年比)+10.4%、営業利益(同)21.5%、当期利益(同)31.2%。

通期の予想を上方修正。

当期利益で、3,200億円 → 3,650億円に14.1%の上方修正です。

株価はかなりポジティブに反応しそうです!

推し度 ★★★

7/5

<相変わらず、強し!!>

6月の国内既存店売上高が好調だったようです。

伸び率は+14.9%。

3ヶ月連続のプラスで、客数が+8.1%、客単価が+6.3%です。

気温が上昇したことで、夏物の売れ行きが良かったとのことでした。

相変わらず、ユニクロは強いですね。

推し度 ★★★

6/28

<7/11に3Qの決算発表予定>

現状のバリュエーションはPER38.8倍ですので「割高」感があります。しかし、好決算が出るようであれば、バリュエーションが見直されるかもしれません。7/11の決算発表に注目です。

推し度 ★★★

6/21

<以前としてかなり割高ではある…>

今週は40,000円を割る展開が続いています。この水準だとPER38.0倍です。

バリュエーション的には「上限」といった印象です。

業績予想が「これまでの想定よりも上振れする」といった材料がない限り、この株価より「上」で買うのは厳しい印象を受けますが、いかがでしょうか?

7/11が今期3Qの決算発表予定ですので、そこがひとつのポイントですね。

推し度 ★★★

6/14

<妥当な株価水準は??>

ファストリをカバーするアナリスト(11人)の目標株価の平均値は、43,936円だそうです

→現状よりも8%ほど高いところです。

今年の秋~冬にかけて、そのレベルに行くくらいが、バリュエーション的には安心できる水準に感じます。

推し度 ★★★

6/7

<株価、上昇に転じたか>

ユニクロの5月の既存店売上げは(対前年比)+8.4%で、2ヶ月連続の増加。これが好感されて、株価は反発です。

株価は先週40,000円を割り込みましたが、すぐに40,000円台を回復しています

→やはり、同社は「PER40倍以上で評価される会社だ!」ということのようです。個人的には、ちょっと高いような気もしますが・・・。

推し度 ★★★

5/31

<株価が久しぶりに40,000円を割り込みました>(5/30の終値39,580円)

それでも、PERは37.9倍ありますので、依然として割高な水準です。

この後、直ぐに40,000円を回復するのか、30,000円台に落ち着いてしまうのかが大きな分かれ目のように思います。

バリュエーション的には30,000円台半ば(PER35倍前後)が妥当な水準に感じますが、多くの投資家がそのように評価を下方修正したのか? それとも、引き続き40倍台のPERで評価するのかの分岐点のように思います。

推し度 ★★★

5/24

今週は特に新しい情報はありませんでした。

推し度 ★★★

5/17

<GUが、今年の秋にNYCに店舗を出店>

GUのNY店は、アジア以外では初の店舗になるとのことです。

ユニクロが海外で売上げを伸ばしてきた軌跡を、GUが踏襲することができれば、ファストリの成長は2倍に加速します。

ですので、大きな期待がある一方、ユニクロとの効果的な住み分けなど気になる点もあります。

現場力が強い会社なので、最終的には「成功」するのだろうと期待しています!

推し度 ★★★

5/10

<株価はジリジリと下がり…>

40,000円がサポートになっている感じですが、それでも株価はジリジリと下げています。

5/9の終値(40,630円)で、PER38.9倍です。

40倍は割ってきましたが、それでもまだ少し高い感じがします。

3万円台に入ると、買いが入ってくるように思います。

推し度 ★★★

4/26

<業績は好調!>

4/19 みずほ証券が、ファーストリテイリングの目標株価を引き上げ。

46,000円 → 47,000円。

推し度 ★★★

4/19

<相変わらず、割高に注意>

ファーストリテイリングの今期予想EPSは、1,043.39円です。PER40倍だと、41,735円です。

このレベルを大きく抜けて「上」に行くと、やはり「割高」と感じてしまいます。PER40倍が、上限のように感じますが、いかがでしょうか?

推し度 ★★★

4/12

<またまた過去最高益!>

24/8期 2Qの決算は「過去最高益」と絶好調でした。加えて、(小幅ですが)通期予想の上方修正や増配の発表もあり、とてもポジティブだったと思います。

但し、ある程度「想定の範囲内」といった内容だったため、4/12の株価は売られる可能性もあるので株価の動きには注意が必要。

しかし、中長期的に「海外で成長するグローバル・グロース・カンパニー」であることが決算のたびに明確になっており、引き続き「強気」のスタンスだと思います。

株価がPERで40倍台後半まで上昇していましたので、株価が少し下げてくれると「買いのチャンス」になりそうです。新しく投資をする場合には、せめて「PER 30倍台」にはなっていてほしいものです。

推し度 ★★★

4/5

<国内の売上高がちょっと減った…>

3月の既存店売上高(国内)が発表され、▲1.5%でした。これが嫌気されて、株価は売られています。

むしろ、「売られる”きっかけ”になった」という方が正しいように思います。

直近、PERが47倍近くまで上昇していましたので、さすがに「高過ぎ」だと思います。

少し冴えない値動きが続くかもしれません。大きく下がれば「買い」だろうと思います。

推し度 ★★★

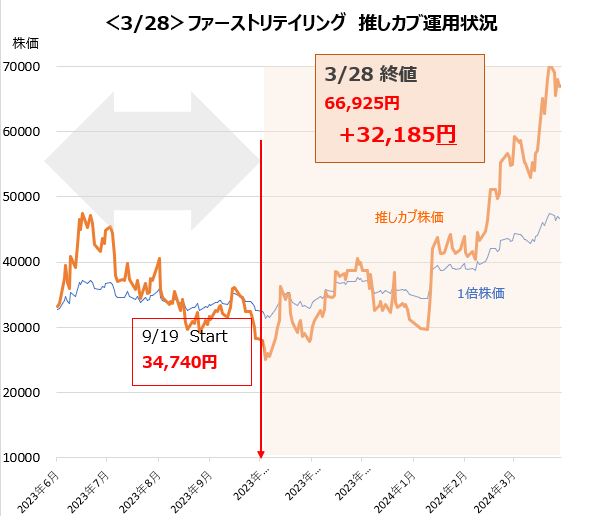

3/29

<さすがに、株価は高いような印象>

継続して上昇してきた同社の株価ですが、現在、PER46.2倍です(3/28終値 46,710円)。

素晴らしい会社だと思いますが、「現在の株価」はやはり「割高」に見えます。

推し度 ★★★

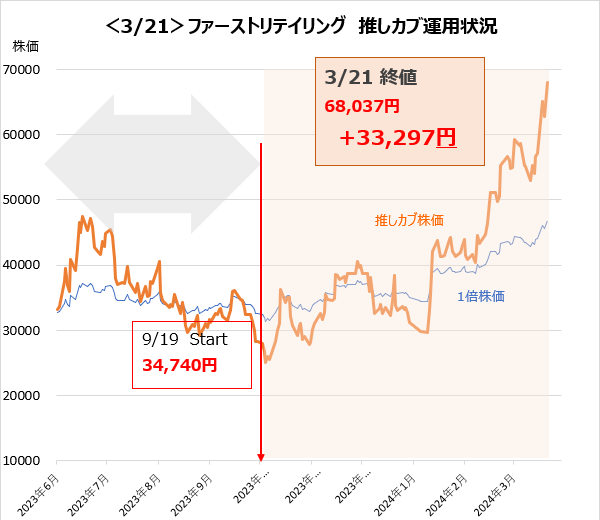

3/22

<強い! だからこそ、慎重さも必要>

3/21終値は4,680円。とても強いです!

PERは46.4倍。流石に「高い」です。

ただ、日本株全体が買われているので、ファーストリテイリングの株も上がります。特に、日経平均先物が買われると、同社の株は買われます(ウエイトが11%あるので)。

しかし、50倍に近くなったPERではかなり不安です。

推し度 ★★★

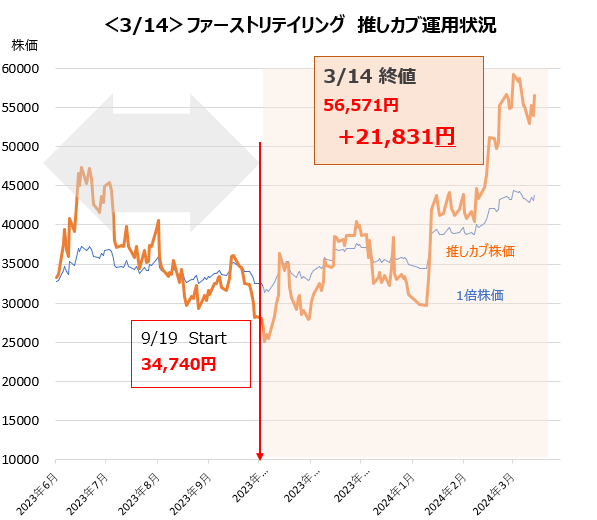

3/15

<グローバル成長企業ですが、さすがに割高圏か…>

現在、PER43.4倍です。

グローバル成長株ですが、やはりちょっと高いように思います。

それでも、なかなか下がりません。日経平均株価にからむ買いでも入っているのかな? と感じるレベルです。

これから投資をお考えの方は、「PERが40倍を超えて、割高圏にある」という点を忘れずに!

推し度 ★★★

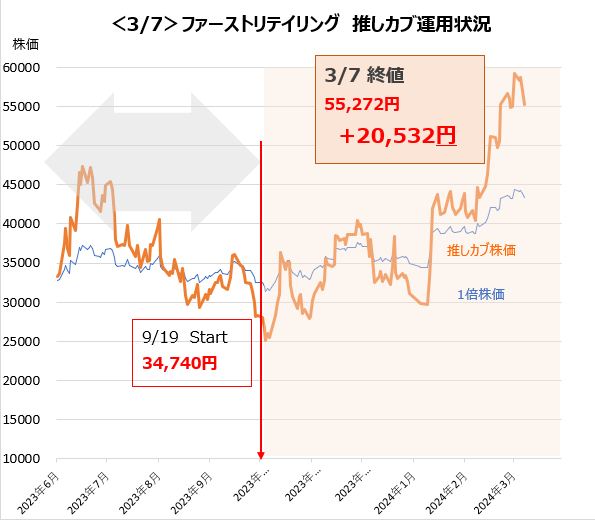

3/8

<日経平均に組み込まれている大型株であることに注意>

日経平均が終値で40,000円を超えています。

その日経平均株価の構成銘柄の中で、特に大きなウェートを締めているのがこのファーストリテイリング。ですので「ファストリを売る」のではなくても、日経平均(例えば連動する投資信託とか)を売る=ファストリを売る、ということなるので、そろそろ利食いのタイミングを注意した方が良いと思います。

PERが43倍を超えていますし、短期的には「利食い売り」があってもおかしくない水準です。

PER35倍の35,000円近辺まで売られると、拾うチャンスのように思います。

推し度 ★★★

3/1

<さすがにそろそろ割高かなあ>

モルガン・スタンレーが、ファストリのレーティングと目標株価を新規で発表しています。

レーティングは「中立」で、目標株価は40,000円。現状の株価は、そろそろ「割高」圏内に入りつつあるという評価のようです。

どう見ても、そう見えるのですが、相変わらず人気が高い銘柄なのでまだこの先の上昇も期待できるかも、です。

推し度 ★★

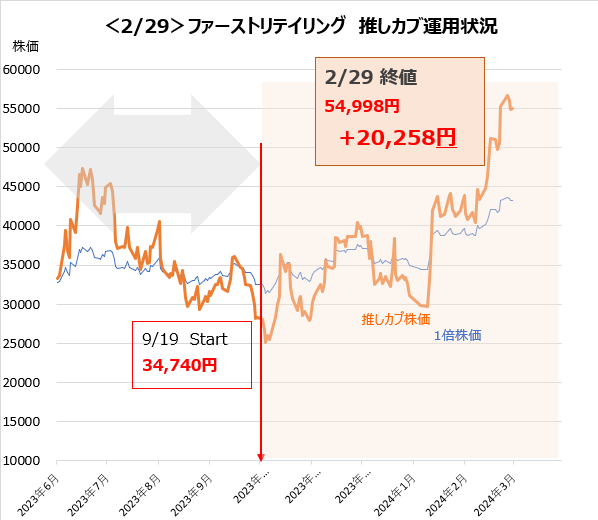

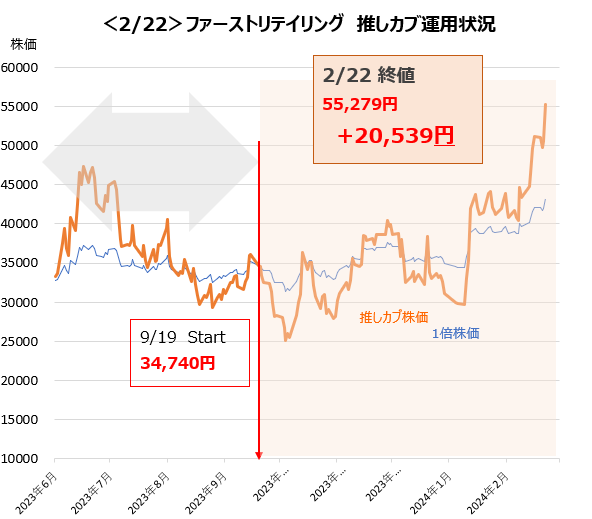

2/22

<株価が相変わらず堅調>

業績は堅調ですし、日経平均の中で11%近くを占めるウエイトがありますので、日経先物が買われるとファーストリテイリングの株価も上がります。

まだまだ堅調な株価が続くかもしれませんが、PERが41倍を超えていて、割高感がある点はちょっと注意が必要ですね。

推し度 ★★★

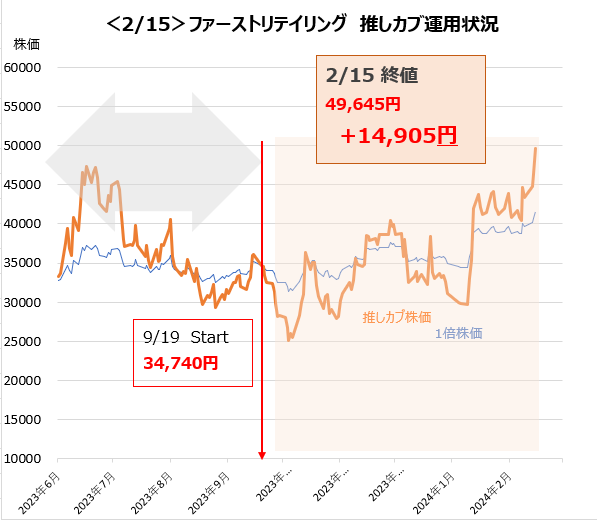

2/16

<日本株好調を背景に株価も上昇>

2/15終値が41,630円。PERは、41.2倍です。

同社は海外で大きく成長する期待がある「グロース株」だと思いますが、さすがにPER40倍超えは「割高」に映ります。

日経平均(先物)に大きな資金が流入している以上、同社の株価も買われる流れになるだろうとは思いますが、バリュエーション的には天井感があると考えます。少し注意して見ている必要がありそうです。

推し度 ★★★

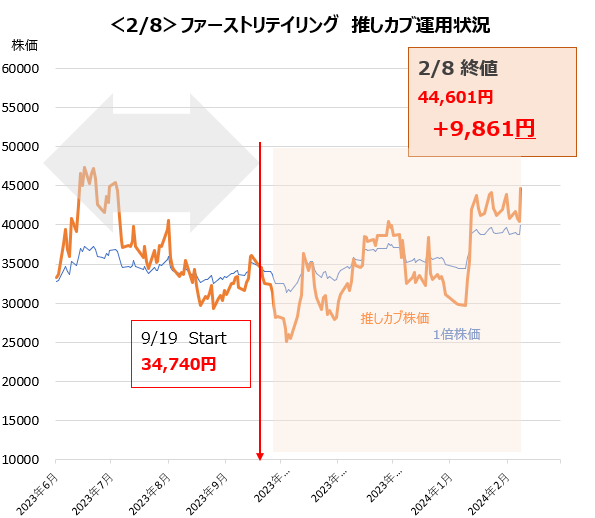

2/9

<終値で40,000円突破。さすがにちょっと高いかな~>

2/8に終値で40,080円となりました。先日の今期1Q決算の発表以来、株価は好調です。海外市場でのさらなる成長を期待しているのだろうと思います。

株価上昇によって、PERが40倍まで来ています。株価としてはさすがに、「ちょっと高いなぁ~」と感じるレベルです。

どこかで利食って、利食い売りが終わった後で再び買い直すのも戦術だと思います。

注意点は、今のマーケットでは日経平均がとても強いので、短期的にはPERが高いなど無視して株価が上昇し続ける可能性もあることです。

推し度 ★★★

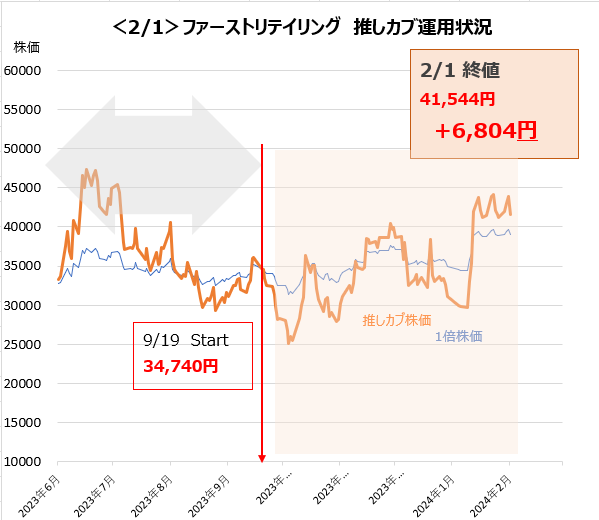

2/2

<さすがに株価はちょっと高すぎ?>

ファーストリテイリングの業績、成長性は問題なしなのですが、PERがそろそろ上限に達してきている印象です。PERが高いということは、その企業の株価がやや割高である、ということです。「さすがに、業績良くても、株価がこんなに高いと、ちょっと株価高すぎでしょう…」というような感じ。

過去2年間だと、PERの平均は37倍です。現状は、その平均を超えてきています。

わかりやすい節目になるのが40,000円ですので、そこがひとつの上値になりそうな印象です。

推し度 ★★★

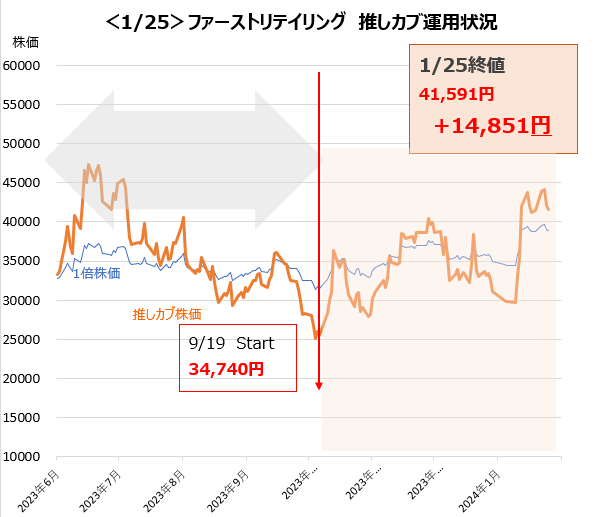

1/26

<日経平均の上限11%を超えた時は、利食いのタイミング!>

日経平均の組入れ銘柄には、「組入れ比率は最大11%まで」という上限があります。ファストリは株価が上昇しているので、その上限に近づいているようです。

仮に、11%を超えるとどうなるの? というのが重要な点で、日経平均を計算する際のファストリの株価を10%ディスカウントして計算することになるようです。

すると、日経平均に連動するファンド(日経225型のETFなど)は10%分の保有株を売却する必要が生まれ、それはそのまま「売り圧力」となります(見直しは1月末)。

なので、仮に11%を超えたら、それは短期的に利食うチャンス。

一方、(比率見直しによって)株価が下がったら、そこで「買い戻すチャンス」ではないかと考えます。

業績がよく、成長している企業ですので、基本的に「上」を目指す展開ではないか、と。

推し度 ★★★★

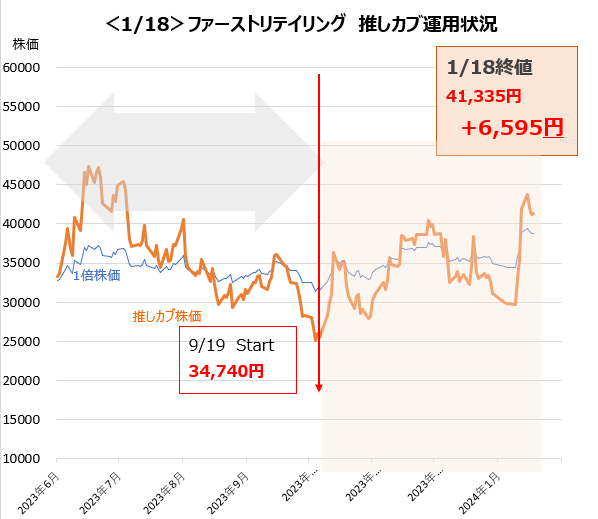

1/19

<みずほ証券が目標株価を引き上げ!>

みずほ証券が、さらに目標株価を引上げました。40,000円 → 46,000円。

1Q決算を受けての目標株価引上げだと思います。先週のコメントにも書いたように、ファストリは海外において再び成長軌道に乗っています。引き続き期待が持てる企業だと思います。

推し度 ★★★★

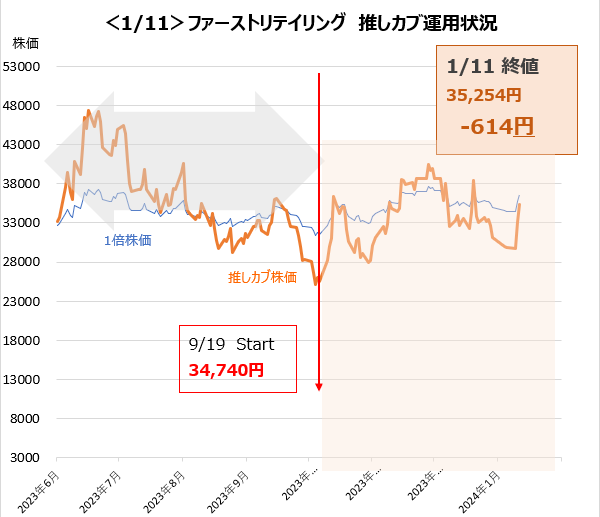

1/12

<24/8月期1Qは好決算!>

1/11の引け後に、24/8月期1Qの決算が発表されました。

結論は「コンセンサスを(営業利益で)8%上回る好決算」。

ポイントは、「北米・欧州中心に海外ビジネスが絶好調。同社は、海外市場で成長している企業であり、現在、成長の第2フェーズに入っている」というところです。

「上」が狙えると思います。

推し度 ★★★★

1/4

<中国市場が明暗を分けるか?1月11日の決算発表待ち>

1月11日(木)に1Q(9-11月)の決算発表を行います。この時のポイントは「中国ビジネスの状況」ではないかと考えます。

同社にとって中国ビジネスは、売上げで22%、営業利益で27%を稼ぐ大黒柱です。しかも、売上げは2桁成長しています。この中国ビジネスが、昨今の中国の景気低迷によって、どうなっているのか? が非常に重要だと考えます。売上げが2桁成長、営業利益率が15%以上であれば株価にはプラス。そこを下回ると「中国ビジネスが停滞」と認識され、株価にはマイナスになるのではないかと。

一方、全体としては中長期的には、業績全体は好調ですので、「もし、中国ビジネスから弱い数字が出た場合」、(短期的には)株価は下げ基調に入るけれども・・・という機会を狙うというのもありかもしれません。

推し度 ★★★★

12/25

<中国の個人消費の弱さが心配要因>

GS(ゴールドマンサックス)がターゲット株価を、39,000 → 38,000円に引き下げました。

引き下げ幅としては比較的小さいですが、インパクトは結構大きいように思います。

売上げ・利益ともに伸びている中国市場に、「個人消費の弱さ」という懸念材料があり、そこが株価を抑える原因になっているかもしれません。ここはちょっと要チェックのポイントです。

推し度 ★★★★

12/18

<中国経済の影響があります>

ファーストリテイリングの売上げに占める中国・香港の割合は、約25%です。よって、中国・香港の個人消費が落ち込むと、同社の業績にも影響を与えます。

今後は、日本国内での販売状況だけでなく、中国経済の行方にも注意をして見ていくべきポイントです。

推し度 ★★★★

12/11

<下落は、日経先物が売られたため!>

先週、同社の株価は大きく売られましたが、その背景は(ソニーと同じように)日経先物主導で市場全体が下がったためだろうと思います。

先物が急激に上昇/下落し、現物との間に理論値以上の乖離が生まれると、必ず裁定取引が入ってきます。

よって、先物主導で相場が下がった場合、現物株は売られます。特に時価総額が大きな銘柄は必ず裁定取引の対象になります。

しかし、その企業のファンダメンタルズが良好な場合、そうしたテクニカルな売り(あるいは、買い)は、先物主導の相場が一服すると、株価はもといたレンジに戻ろうとします。特に、機関投資家が大きな売買シェアを占める大型株はその傾向が強くなります。

ファーストリテイリングは業績が堅調ですので、そうした動きになるのではないかと予想していて、一過性の下落はそんなに気にしないで良いと考えています。

推し度 ★★★★

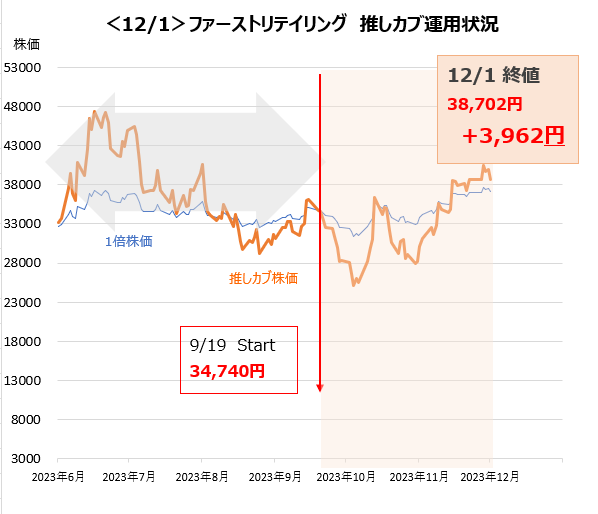

12/4

<引き続き、上値を目指せるか?>

株価は11月に入ってから上げ基調。

10/31の終値が33,020円だったのですが、11/10の終値は37,490円まで上昇しました。

グローバルで業績を伸ばしている会社として、引き続き期待が持てる!と思います。

短期的には、終値で37,500円。日中の高値は38,000円のあたりがなかなか壁になっている印象です。いずれにしろ、ここまで行くのはもう少し時間がかかるかもしれませんが、まだまだ上は期待できると考えています!!

推し度 ★★★★

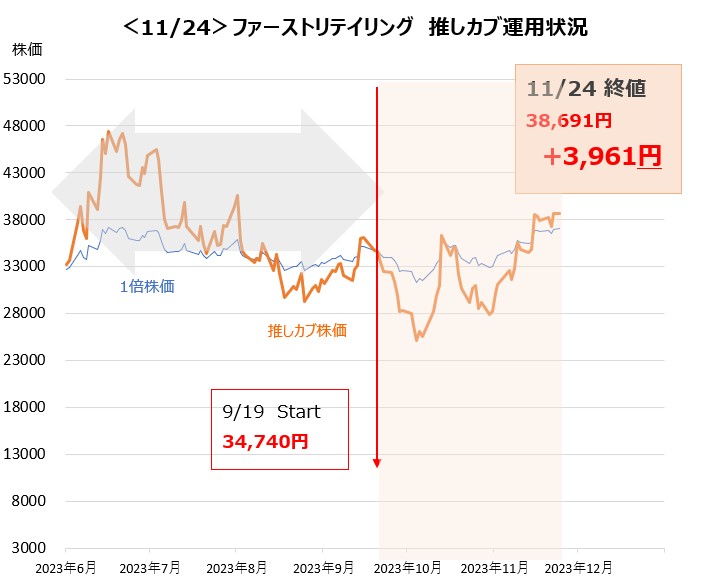

11/27

<株価は再び最高値圏へ>

同社の最高値は今年6/19につけた37,550円。現在、そこに迫まるレベルまで上昇してきました。

ここからのポイントは、(今期の業績予想を考えた場合)37,550円は「妥当なのか? それとも、まだ上値があるのか?」という点かなと感じます。

個人的には、(海外事業の成長率を考えると)40,000円近くまで可能性があるのではないかと思っています。まだまだこの先、期待大!

推し度 ★★★★

11/20

<最後は、やっぱり業績!>

株価は、36,000円を超えましたね。そして、37,000円の手前で一休みといった感じです。

今度は、37,000円を超えられるか? レンジが、36,000~38,000円に上昇するのか? といったところが焦点になりそうです。

PERは36.3倍なので、そこそこいい水準の株価になってきたので、ここからさらに上に行くには、やはり業績の上方修正が必要なように思います。

推し度 ★★★★

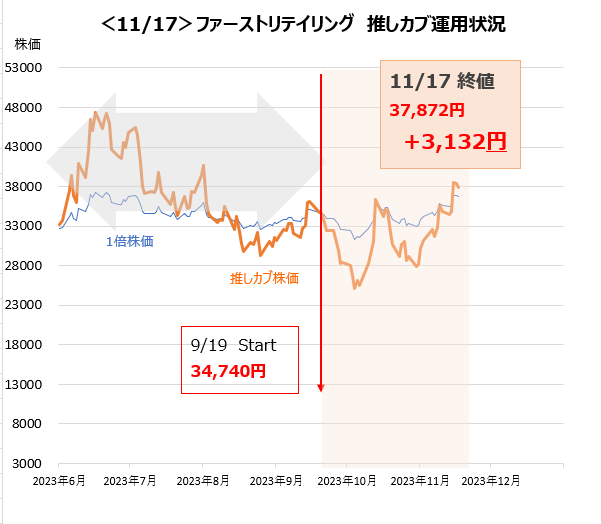

11/13

<32,000~36,000円のレンジ?>

ここしばらく上記のレンジで動いています。なかなか36,000円は超えられませんでしたが、さて今週どうなるでしょう。

現状、PER35.2倍です。

推し度 ★★★★

11/6

<10月の既存店売上高は91.5%でしたが…>

11/2に、同社が(毎月恒例の)国内既存店売上高を発表しました。結果は、対前年同月比91.5%でした(対前年同月比で△8.5%という意味)。10月は気温が高い日が多かったことで、冬物の売れ行きが鈍かったのが原因だそうです。

既存店売上高は短期的に株価に影響を与えるので、週明けの株価は少し売られるかもしれませんが、同社の本丸は「海外事業」にシフトしつつあるので、大きな心配はないのではないかと思います。

推し度 ★★★★

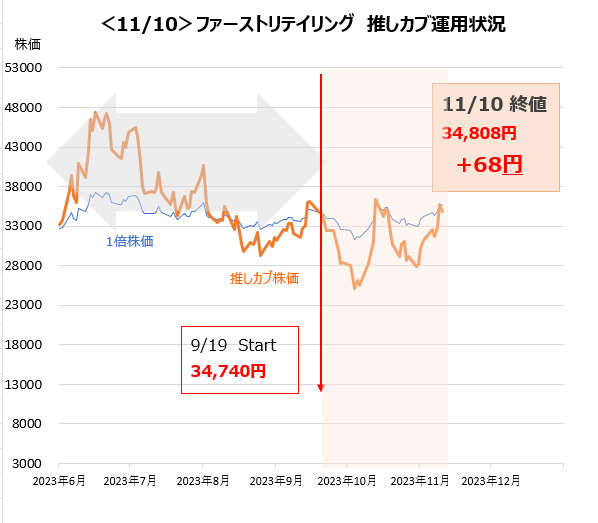

10/30

<株価が上向きませんが、業績は良し>

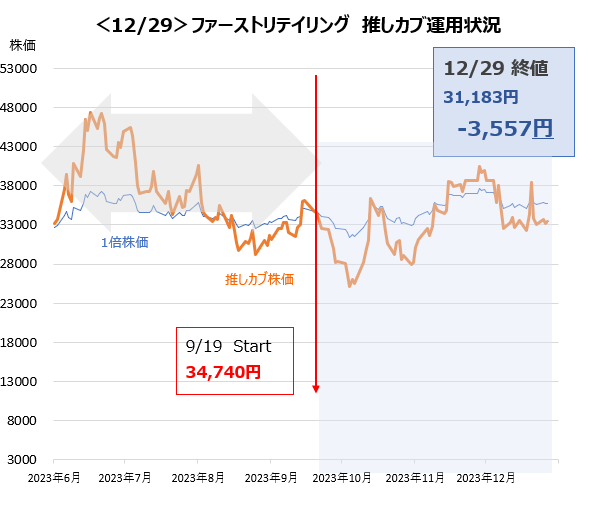

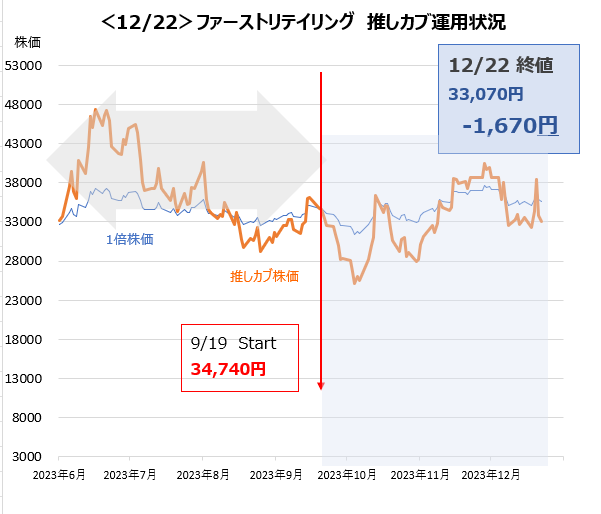

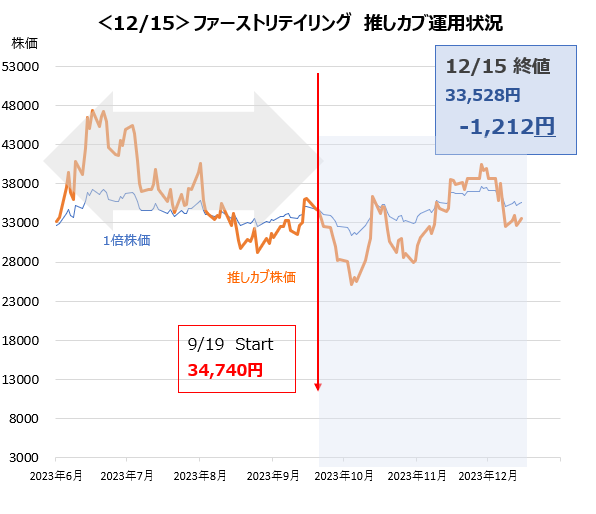

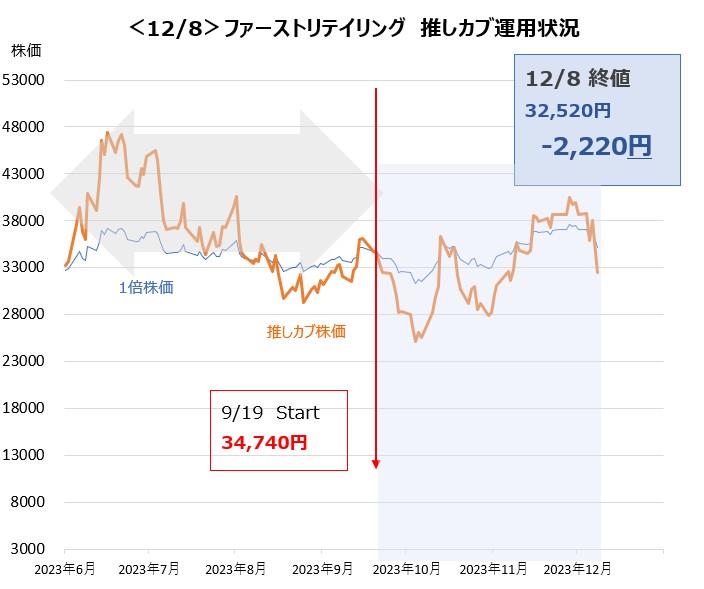

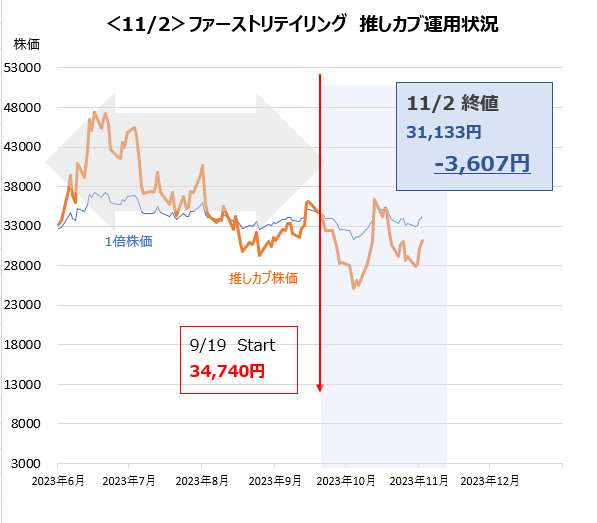

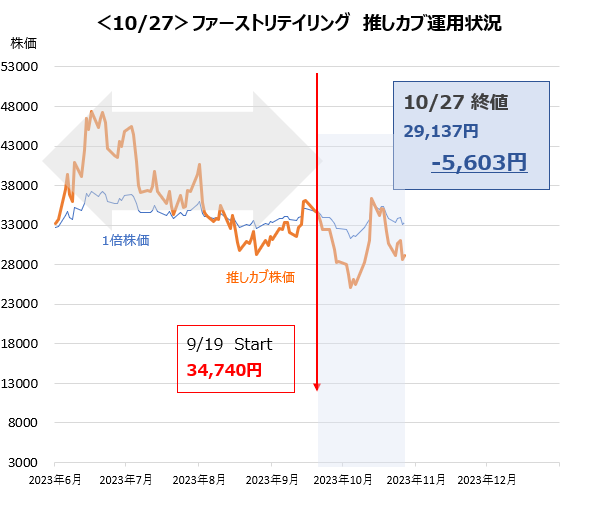

9/19に34,740円でスタートして、10/23に29,137円で-5,603円。

先日の決算発表(10/12)はとても良かったのですが、なかなか株価に反映されません。金利上昇局面だからなのか、国内の個人消費が弱いことが原因なのか・・・。

海外事業が好調なので、期待は大いにあり!

急がずにじっくり行きましょう!

推し度 ★★★★

10/23

<海外事業が成長のカギに!>

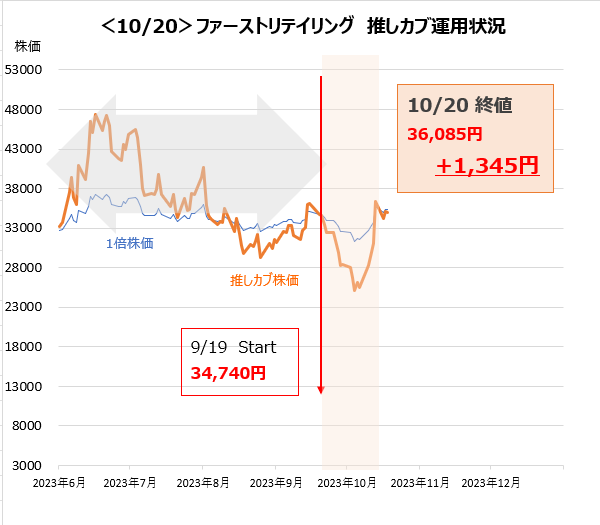

9/19に34,740円でスタートして、10/20に36,085円に+1,345円!

(前回のコメントの繰り返しになりますが)同社の場合、海外事業の伸びと収益性がカギであり、そこには大きな期待値があると思います。楽しみな企業だと思います。

ちなみに、みずほ証券が同社の目標株価を引き上げました。こういう動きもプラス要因になります。

推し度 ★★★★

10/16

<再び”成長企業”へと蘇る!>

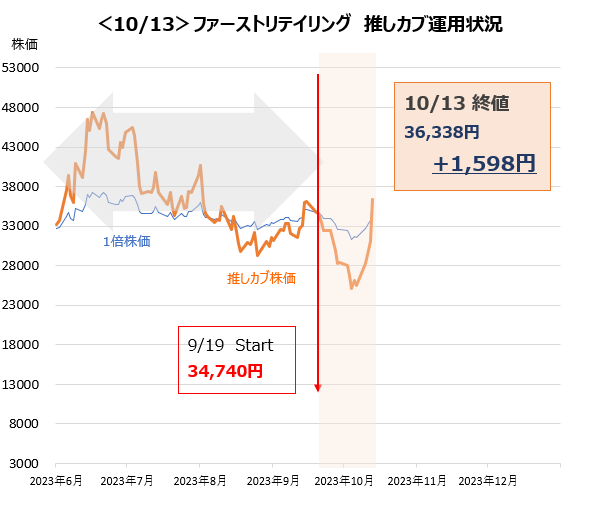

9/19に34,740円でスタートして、10/13に36,338円に+1,598円!

10月12日の引け後に通期決算を発表しました。終わった期は、「会社予想の少し上」といった着地。今期の見通しは、売上げ+10%、営業利益+18%の増収・増益見通しです。特に、海外事業の成長が著しく、企業として「再び成長起動に乗った」という印象を受けます。

やはり、海外で稼ぐ日本企業には大きな期待が持てると思います。

推し度 ★★★★

10/10

<まさかの既存店売上げマイナス!>

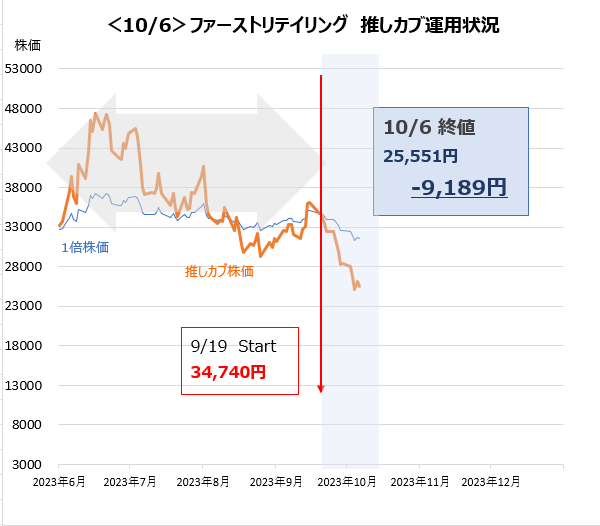

9/19に34,740円でスタートして、10/6に25,551円に–9,189円。

10/3に、9月の国内既存店売上げが発表されました。まさかの△4.6%で、翌日の株価は大きく売られました。

9月前半は良かったが、後半が厳しかったとのこと。原因は、9月後半になっても猛暑が続いたためだと。原因がわかっているので、売られ方はややマイルドだった印象です。

個人的に気になっているのは、客数が継続的に前年比で減少していること。客単価でカバーしているものの、客数の前年割れはやはり心配です。原因は「物価上昇」で、生活費を切り詰めているという消費者がいることだろうと思われます。さて、ここからの挽回や如何に。

推し度 ★★

10/2

<予想以上に売られた1週間でした>

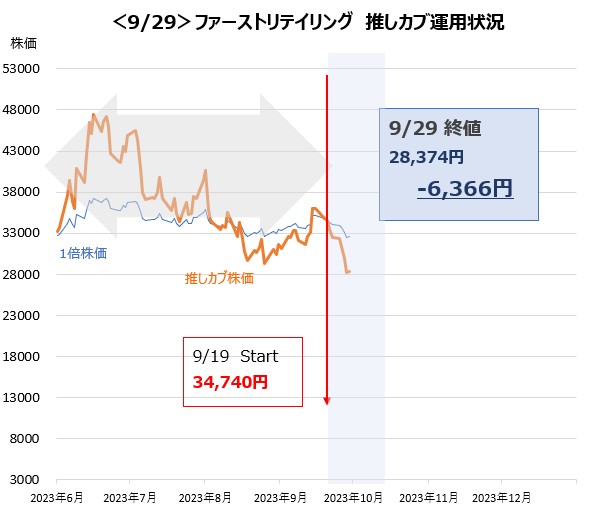

9/19に34,740円でスタートして、9/29に28,374円に-6,366円。

9月中旬から日経平均が売られていることもあり、同社の株価もこの2週間、売られています。なぜ??か… 株価の短期の動きはなかなか説明できない事が多い…

10月3日が国内既存店売上高の発表。10月12日が通期決算の発表と重要な発表が続きます。それらの数字が要注目です。

推し度 ★★

9/25

<New推し株 スタート!です>

6月の国内既存店売上げがまさかの△3.4%となり、株価が大きく売られました。また、中国の景気低迷が伝えられ、株価が伸び悩んでいました。同社の株価にとっては、なかなか厳しい過去3か月でした。

しかし、7月と8月の国内既存店売上げは大きく回復しており、業績は通期では会社予想近辺に着地しそうです。 10月12日に通期の決算発表が予定されていますので、そこまでは現状のレンジで株価自体はそんなに大きくは動かない予想。

そこからのポイントは、10/12に会社が発表する「今期の業績見通し」です。特に、アジアを中心とした海外事業の見通しがカギになると思います。強気の見通しだと株価は一段「上」へ。弱気だと「下」だろうと思います。

推し度 ★★