日清食品ホールディングス

📣 注目ニュース

本Webサイトに掲載されている内容は、STOCK POINT株式会社のサービスについてのご案内等のほか、投資一般に関する情報の提供を目的として当社が作成したものです。

個別銘柄が表示もしくは言及されている場合は、あくまで例示として掲示したものであり、当該銘柄の売買を推奨するものではありません。

物価高騰で、より安価な即席めんへの消費シフトへ

- 2Qは好調な決算でした!

- 国内・海外ともに値上げが(ほぼほぼ)順調に進み、増収・増益に寄与

- 具体的な数字は以下

- 売上げ 3,503億円(前年同期比+10.5%)

- 営業利益 449億円(同+66.1%)

- 当期利益 320億円(同+84.2%)

- 通期の業績も上方修正!

- 値上げの実行と、その後の売上げが順調であり、通期の業績予想を上方修正

- 売上げ 7,100 → 7,200億円(前年比+7.6%)

- 営業利益 575~605億円 → 735~765億円(同+32.1~37.5%)

- 当期利益 425~445億円 → 535~555億円(同+19.5~24.0%)

- EPS 528~548円

- 値上げの実行と、その後の売上げが順調であり、通期の業績予想を上方修正

- 決算のポイント

- 日清食品の事業は3つのセグメントから構成されています

①国内即席めん事

②国内非即席めん事業

③海外事業(即席めんの海外展開)

このそれぞれで、すべて値上げが順調に進み、業績の見通しも良好とのこと

- 今後に向けたポイント

- 成長のカギは③の海外事業

- 同社の24/3期 上半期において、海外事業の売上げと営業利益の構成比は、それぞれ37.8%、51.3%となっています。海外事業からの営業利益が、全体の50%を超えています。

- 海外事業の営業利益率は、国内事業に比べて格段に高いのが要因です。

- 成長のカギは③の海外事業

営業利益率

国内即席めん事業 12.9%

国内非即席めん事業 9.1%

海外事業 19.6%

- よって、(国内市場が成長しないことを考えると)海外事業は同社の業績をけん引するドライバーであり、決算ではここの伸び率と利益率がポイントだと思います。

- 国内の物価上昇によって「消費者の購買力は落ちている」との同社実感

- 同社は(マーケティング戦略の効果もあり)安価な商品からレギュラー商品へと消費者の購買動向がシフトしている、との感触を持っているようです。

- その「消費者の購買動向のシフト」は、それまでより高額の商品(外食のラーメン、お弁当、ハンバーガーなど)を購入していたお客様が、より安価な即席めんにシフトしてきていると分析しているようです。

- やはり、(実質賃金がマイナスになっていることもあり)購買行動のダウントレンドは確実に起こっているようです。そうした中では、より安価な商品を販売する同社のような業態が売上げをあげることになるようです。

カップヌードルやチキンラーメンでお馴染みの日清食品

足元の業績は今のところ好調!これからさらに「上」を目指せる銘柄ではないでしょうか。

現状は、原材料の値上がりと電力などのエネルギーの高騰により利益率が圧迫されやすい環境ですが、国内即席めん事業以外(冷凍食品、飲料、菓子)と海外事業が値上げを浸透させていることで、コスト高をカバーしているようです。

今期の当期利益は、会社予想が425億円(EPS419円)。

一方、アナリスト・コンセンサスは497億円(EPS481.5円)となっていて、これからさらに「上」を狙える可能性がありそうです!

9/20 NEW

<株価はやや反転しています!>

3,700円を下値にして、少し反発しています。

今期のEPSは180.12円(会社予想)なのですが、3,700円だとPER20.5倍です。

ざくっとPER20倍あたりで切り返した、といった感じですね。

推し度 ★

9/13

<かなり厳しい環境が続きそう>

8/5に日本株が暴落した際、同社の株価は3,829円で終わっています。

9/12の終値は3,860円ですので、ぎりぎり8/5の水準を超えたところにいます

→他の銘柄に比べると、かなり厳しい値動き。

個人的には、「公取の調査を受けることになった経緯」は、今後の同社の経営に大きなインパクトを持ったのではないか? と思っています。

今後、「適正な値上げ」であっても非常にやりにくくなったのではないか、と。

それに、SGDsが叫ばれている中で、同社のような業界を代表する企業が独占禁止法に抵触する行為を行っていたというのはとても大きなことだと思います。

株価は、引き続き厳しい展開になるのではないか・・・と思いますが、いかがでしょうか?

推し度 ★

9/6

今週は特に新しい情報はありませんでした。

推し度 ★

8/30

<販売価格を上げられるか>

公取委から「警告」が出されましたが、株価は下がりませんでした。

むしろ、「円高によって、原材料価格の上昇が緩和される(=コスト改善)」の方に反応している印象です。

さて、今後、どうなるか?

個人的には、「(公取委の調査を受けたことで)販売価格を上げづらくなった」と思いますので、ネガティブな材料と感じています。

推し度 ★

8/23

<株価は冴えない…>

8/5の市場急落以降、株価が冴えません。

原因のひとつは、公取委からの調査かなと考えます。今日(8/22)「公取委から警告が出された」旨のニュースが流れました。予想よりも厳しい対応だったように思います。

株価も厳しくなるのではないか・・・と思いますが、いかがでしょうか?

推し度 ★

8/16

<決算発表以降、株価はパッとしません>

決算の内容があまり良くなかったことが要因なのか? それとも、好調だったはずの国内ビジネスにおいて「公取からの調査を受けている」ことに対する懸念なのか・・・。

いずれにしても、株価の先行は「不安」の方が大きい印象です。

公取の調査が終り、変な圧力などがなくても価格を上げられる環境が整うことや、海外での売上げと利益率の拡大が実現することが株価上昇のトリガーだろうと思います。

推し度 ★★

8/9

<個人消費が暗いのが気になる点>

8/6 1Qの決算発表。

売上げは+11.2%、コア営業利益+5.1%、当期利益13.1%。

全体として「そこそこ良い数字」に見えますが、為替差益でかさ上げされており、それを除くと「コア営業利益は、ほぼフラット」になります。

米国と中国で商品の売れ行きが悪いのと、販売コストが増加しているのとで、利益率が悪化しています

→海外事業は「同社の成長ドライバー」だけに、ちょっと心配です。

国内は「まずまず順調」なのですが、個人消費が弱いだけに、ここに「成長」を求めるのはちょっと厳しいのかなという印象です。

加えて、8/8(木)に「日清食品が、スーパーに対して小売価格を引き下げないように圧力をかけていた。それを公取が調査している」というニュースが流れました。順調なはずの国内での件なので、かなりネガティブに働く可能性があるかもしれません。

推し度 ★★

8/2

<日本株の中では健闘している銘柄>

8/1の同社株は(相場全体が大きく下がっているので)さすがに下落していますが、7月以降(日経平均が下落する中)10%ほど上昇しています。

これまで半導体関連や円安関連をテーマに買われてきた日本株でしたが、物色の対象が変化しており、同社のような「国内の消費」「ディフェンシブ」が堅調です。

円高によって主力株が下落しているので、この傾向が継続するかもしれません。要ウォッチです。

推し度 ★★

7/26

<食品加工メーカーの株価が堅調>

円高とハイテク株の下落によって日本株全体が下げている中、食品加工メーカーの株価が(比較的)堅調です。

これまで蚊帳の外だったことの裏返しなのかもしれませんが、一部にセクター・ローテーション的な動きがあるようです。

一方で、

①弱い個人消費

②業績の成長率は1桁台半ば

現在、PERが23倍台、という内容なので、買うという判断にはまだちょと厳しいように感じますが…

推し度 ★★

7/12

<個人消費銘柄に脚光が!>

7/18 市場全体が大きく下げる中、日清食品株は4.0%の上昇をしました。

これまで軟調だった「個人消費」関連銘柄に物色の対象が移っているのかもしれません。要ウォッチですね。

推し度 ★★

7/12

<円安で厳しいかじ取りになりそう…>

株価には若干の反発の気配が見えますが、業績的には引き続き厳しい環境のように考えます。

円安によって輸入物価が継続的に上昇しています。同社にとっては原材料高につながります。

一方、国内の個人消費は弱く、販売価格をどんどん引き上げられる環境ではないと思います。

結果、売上げの減速、利益率の縮小というリスクに直面している現状だと思います。

推し度 ★

7/5

今週は特に新しい情報はありませんでした。

推し度 ★

6/28

<引き続き、株価は一進一退か>

6/25に全国スーパー売上高が発表されました。対前年比で0.1%増でした。

消費者物価が3.0%近く上昇し、食品に限ると8.0%ほど上昇している環境で、スーパー全体で0.1%増というのはかなり厳しい数字に見えます。

日清食品も含め食品関連株はしばらく厳しいかもしれませんね。

推し度 ★

6/21

<厳しい状態がまだ続きそう…>

6/14 ゴールドマンサックスが目標株価を引き下げ。

5,700円 → 5,200円

6/19 日興が目標株価を引き下げ。

5,433円 → 4,800円へ

消費が弱く、値上げしづらい環境のため、日清食品の売上げ・利益は事前の想定を下回る、ということかなと推測します。

推し度 ★

6/14

<冷凍パスタの値上げで株価上昇?>

冷凍パスタ製品の値上げ(9/1より)を発表しており、それが好感され、株価が少しだけリバウンドしました。

「製品の値上げ」に対して、株価はかなり敏感に反応するようです。

・・・と、いうことは、値上げをなるべく回避している場合には、株価は弱含むということになるのかどうか…

推し度 ★

6/7

<株価がやっと上向き傾向に>

日清食品の株価が5/31以降、急反発しています。出来高も“やや”ですが増加傾向。

先週、3,000円台を付けた後、急反発している感じです。

推し度 ★

5/31

<株価は引き続き元気がない…>

5/30の終値は3,908円と、3,000円台に突入しました。

それでも、PERは21.8倍ですので、割高感があります。

ちょっと厳しいかもしれません。

推し度 ★

5/24

<株価は下落基調です>

4,000円を割ると、株価に対する見方が変わるかもしれません(=3,000円台は安い! と)。

しかし、5/23の終値(4,054円)でもPER 22.0倍です

→”一桁台中盤”を目指している企業のPERとしては、まだちょっと「割高」に見えてしまいます。

推し度 ★★

5/17

<中長期戦略が保守的すぎる>

終わった期の決算は「そこそこ良かった」のですが、「今期の予想」と「2030年に向けた中長期戦略」がかなり「保守的」で、そこが失望されている印象です。

具体的には「2030年に向けて”一桁台中盤”の成長率を目指す」とのことですが、それだとPERは14~16倍程度が妥当となります。

現在、同社のPERは22.9倍あります。「割高」の水準です。

物価上昇と実質賃金の下落が続いているので、現在、食品関連企業の株価はパッとしませんが、それに上記の要因も加わり、「下」への圧力が増すかもしれません。

推し度 ★★

5/10

<5/13が決算発表です>

個人消費が弱いので、同社の株価もずっと弱含んでいます。

決算発表で語られる「今期の業績予想と、その内容」がとても気になります。昨年まであれだけ堅調だったのに、急に失速した印象ですので。

推し度 ★★

4/26

<5/13が決算発表>

ずっと下げていた株価ですが、ここのところ少し反発しています。

一時的な反発なのか? それとも、割安と見ての買いなのか?

PERは23倍台です。PER23倍だと、少なくとも年率10%以上の利益成長を織り込んでいることになります。

今後の株価の行方は、「果たして、その利益成長を実現できるのか?」にかかっているのかなと思います。

推し度 ★★

4/19

<そろそろ、ここから!かも…>

日清食品の株価は、昨年10月中旬から勢いよく上昇を始めたのですが、そのスタート・ラインが4,000円でした。ちょうど、そのレベルまで株価が戻ってきたことになります。

現在、PERは22.7倍です。そろそろ、買いやすいレベルになったようにも感じるのですが、いかがでしょうか?

推し度 ★★

4/12

<引き続き厳しい…>

4/9、ゴールドマンサックスが、日清食品の目標株価を引き下げ。

6,000円 → 5,700円。

引き続きの株価には、かなりネガティブです。

推し度 ★

4/5

<引き続き厳しい…>

引き続き、軟調な株価の動きです。この動きが継続しそうです。

推し度 ★

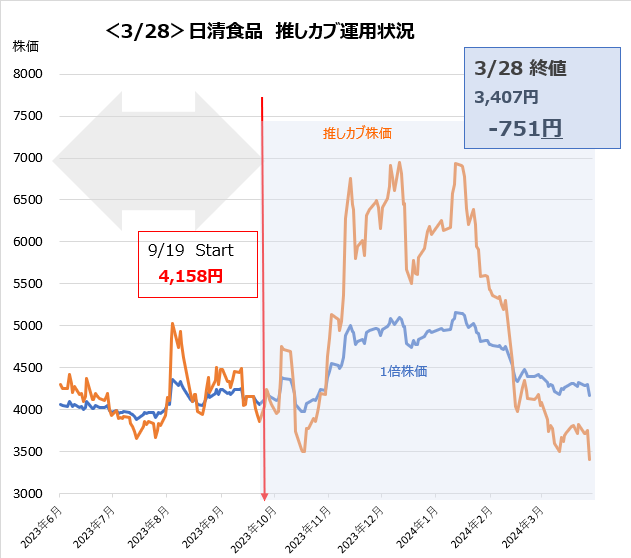

3/29

<個人消費が回復するまでは、まだ我慢…>

個人消費が回復するまでは、株価は軟調な動きになるかもしれません。ちょっと、厳しい感じです。

推し度 ★

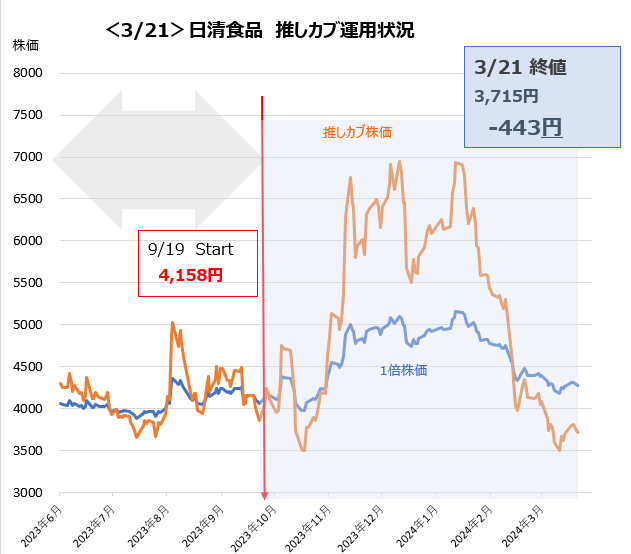

3/22

<個人消費関連株は弱い>

やはり、「個人消費が弱い」という懸念が具体化しているようです。日清食品を含めて「個人消費関連」の株価は逆風下のようです。

推し度 ★

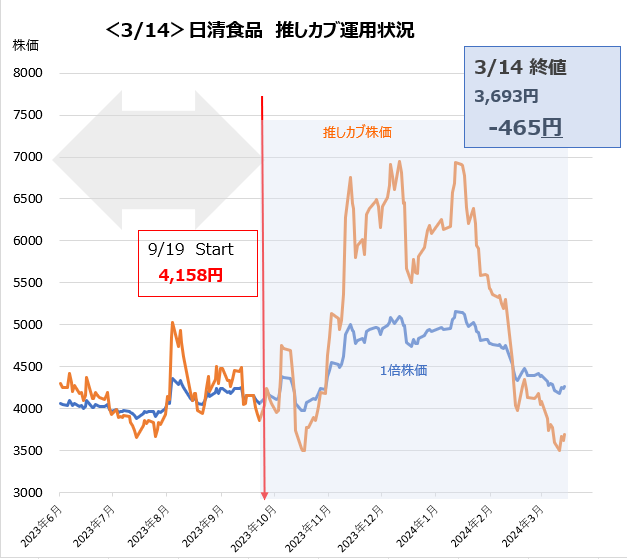

3/15

<マーケットはやや厳しい見方で評価>

野村證券がレーティングと目標株価を引き下げへ。

買い → 中立

5,400円 → 4,800円

野村證券の格下げのインパクトはちょっと大きいかもしれません…

推し度 ★

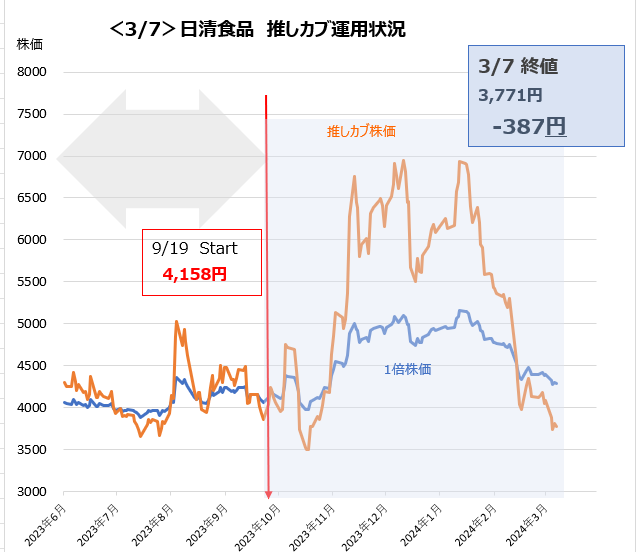

3/8

<なぜ、この状況で株価が冴えないのか>

「昨年、食品メーカーは値上げをし過ぎたのではないか?」といった懸念が出ているようです。そのため、消費者が値上げについてこれていない、と。

日清食品の株価が軟調なのは、こうした懸念からかもしれません。

推し度 ★

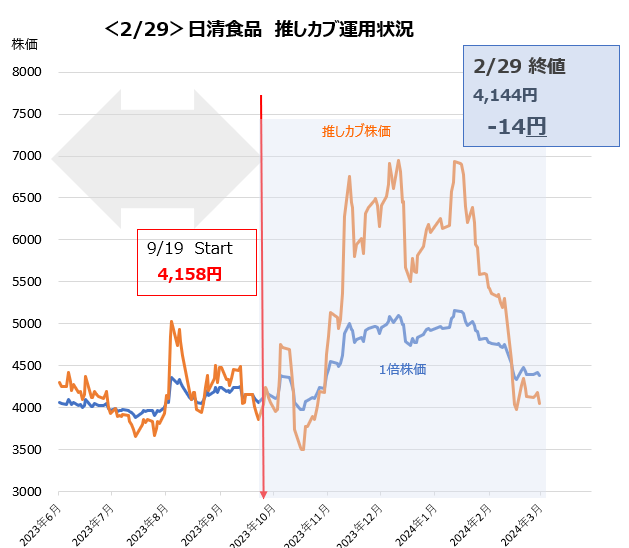

3/1

<今は食品株は弱い時期?か?>

2/29の終値は、4,377円。PERは24.9倍です。

食品株が全体的には弱いので、今はそういう時期、ということで仕方ないのか…

それとも、3Qの決算がそれほど強くなかったので、「通期決算が上方修正されるかも?」という期待が剥げ落ちたのか・・・。

通期決算次第では、もう一度勢い付く可能性もあります。

推し度 ★★

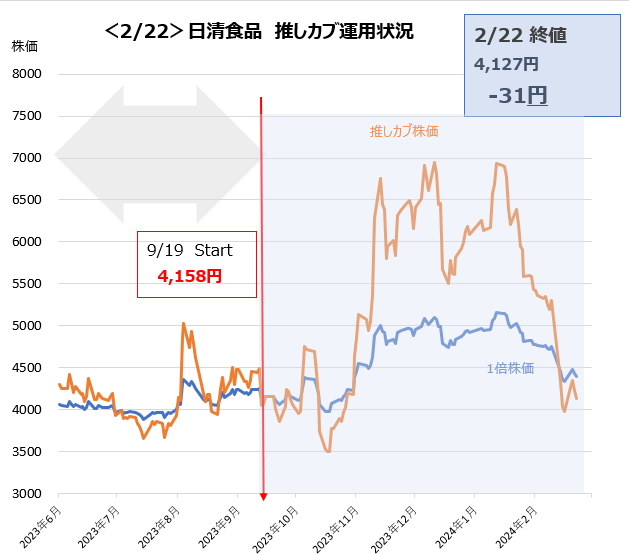

2/22

<残念… 株価が冴えません>

半導体などテクノロジー関連株にフォーカスが当たっている反動なのか? それとも、先日の4Q GDPで明確になったように「国内の個人消費が弱い」ことを嫌気しているのか・・・?

今週の月・火とは反発して始まりましたが、水曜日は4,500円を維持できずに4,434円で終りました。このままだと、この水準で定着してしまいそう…と危惧しています。

推し度 ★★★

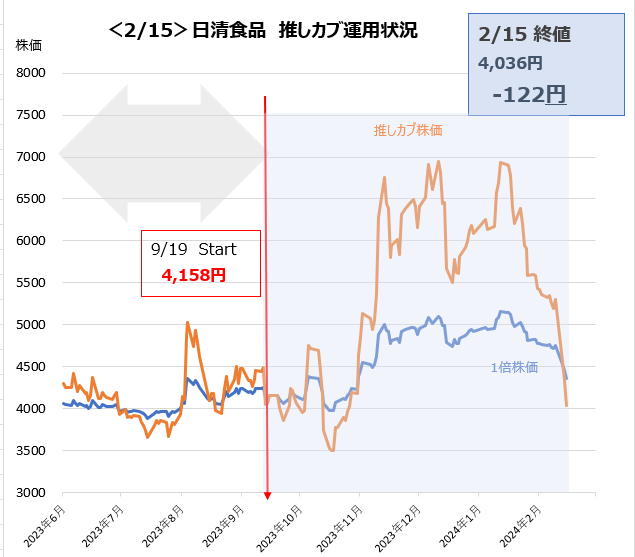

2/16

<今、もしかしたら買いのチャンスかも>

4,500円以下は買いのチャンスでは?

1月中旬から株価は下落基調だったのですが、2/12の3Q決算発表からさらに下落が激しくなっています。

2/15終値は、4,357円。PERは、24.8倍です。

PER30倍の5,000円前後の株価が妥当な気がしますので、現状は「割安」「拾うチャンス」に見えますが、いかがでしょうか?

推し度 ★★★

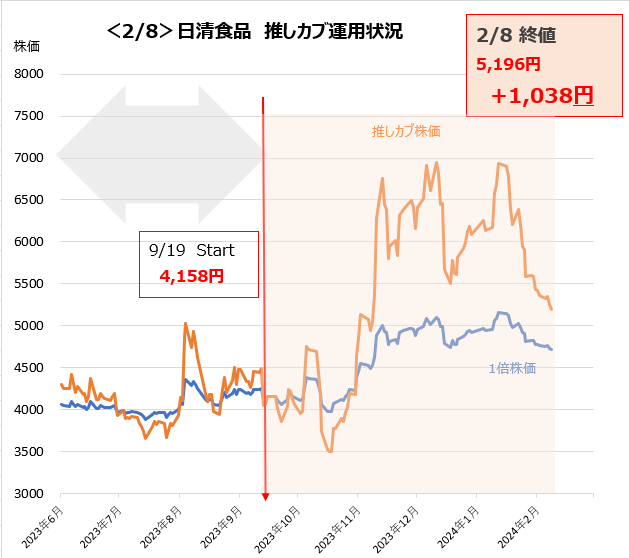

2/9

<2/13が3Qの決算発表>

株価は、1/15からずっと下げ続けていて、下値の目処だった4,750円も割り込みました。

業績が好調で、それにあわせて株価も堅調だったのですが、この下げの背景には何らかの要因があるのかもしれませんが、正直まだよく分かりません…

2/13が3Q決算になります。

引き続き良い決算なら急上昇の可能性があります。

反対に、悪い決算であれば、さらに一段安の可能性もあるかもしれません。

推し度 ★★★

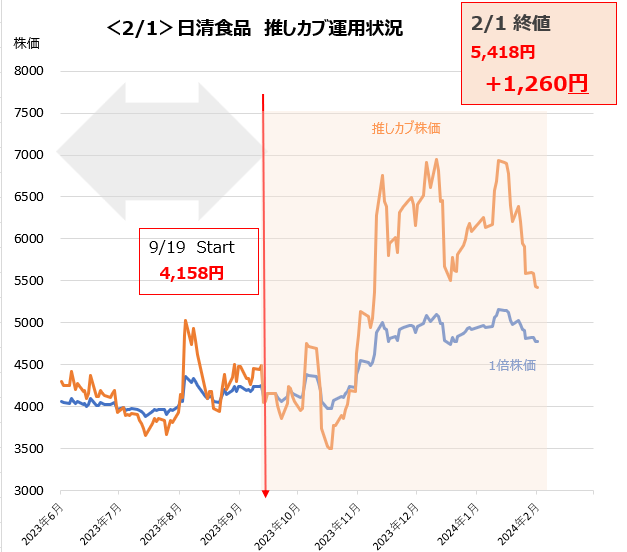

2/2

<株価は下落。2/13の決算発表に要注目>

1/15から一本調子で下げています。

2/1の終値は4,776円、PER27.1倍です。

過去2年で見ると、PERの平均値は30倍程度なので、現状は決して割高ではありません。

2/13に3Qの決算発表がありますので、その内容次第で株価は大きく動くかもしれません。

推し度 ★★★

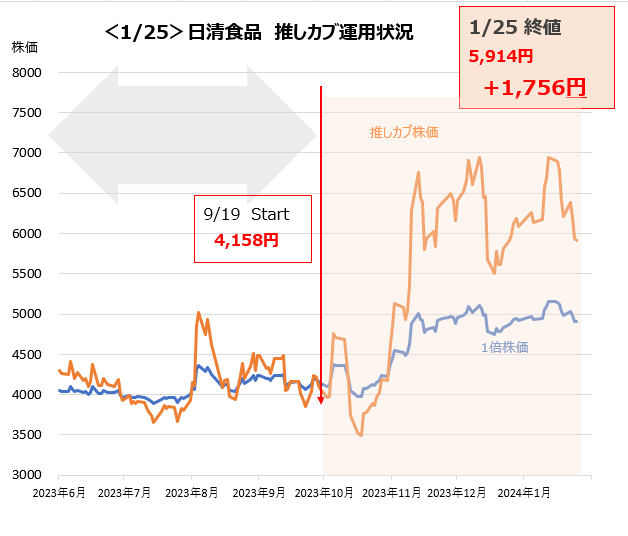

1/26

<4,750円~5,250円のレンジか? 利食いのタイミングも見ながら・・>

日清食品の業績は好調。多くの投資家も、それはわかっていると思います。

そうした中、株価は5,000円を挟んで4,750円~5,250円で動きそうな雰囲気で、利食うなら5,250円近辺で。拾うなら4,750円あたりで、といった感じで当面は推移するのではないか、と思います。

推し度 ★★★★

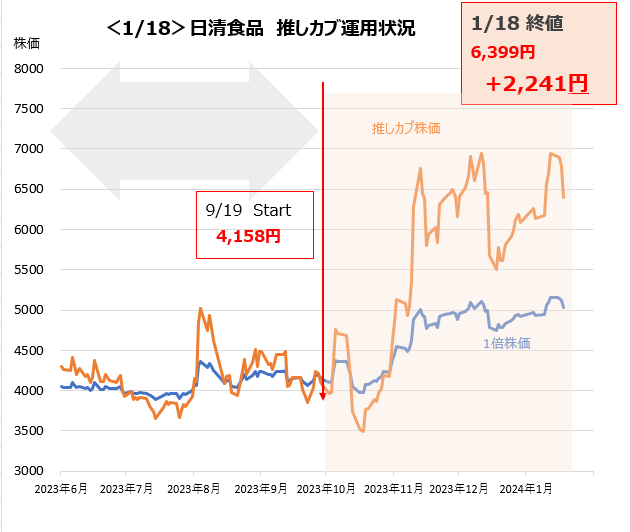

1/19

<5,000円を維持できるか? がカギ>

今週、同社の株価はやや不調です。1/18終値は5,027円。利食い売りかな・・・と推測します。

短期的なポイントは「5,000円を維持できるかどうか?」だろうと思います。維持できれば、再び「上」を目指せると思います。

推し度 ★★★★

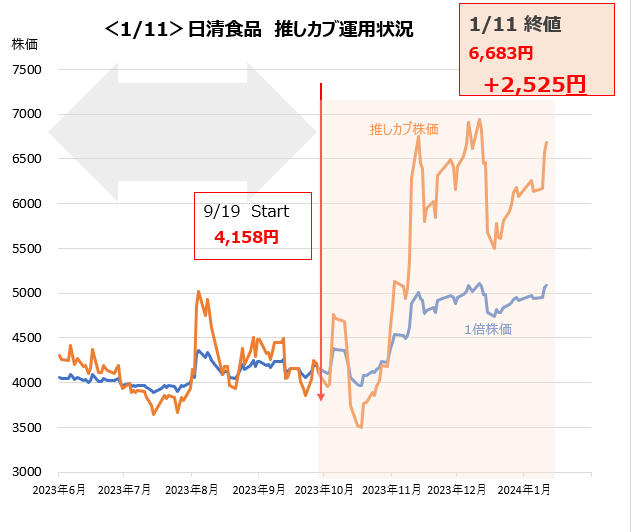

1/12

<みずほ証券がターゲット株価を大幅に上方修正!>

みずほ証券が、日清食品HDのターゲット株価を5,067円 → 5,900円に大幅上方修正しました。

物価上昇と実質賃金の下落が続いていることで、多くの消費者は「より安価な食品」へと需要をシフトしてます。同社の「めん製品」はその受け皿になっているようです。

このトレンドはしばらく続くと思いますし、それにより同社の業績は好調を維持するように思います。

推し度 ★★★★

1/4

<絶好のポジショニング!株価も好調!>

2024年も食料品の値上げと実質賃金のマイナス成長は(少なくとも上半期は)続きそうです。

そうした環境の中、安価な製品を製造・販売する同社は絶好のポジションにいます。より高額の商品から、より安価な商品へと買い物をシフトする消費者が一定割合存在する中、同社はその受け皿になっています。

この構図はもう少し続くと思いますので、2024年も引き続き、日清食品にとっては売上げと利益が拡大するフェーズになるように思います。

推し度 ★★★★

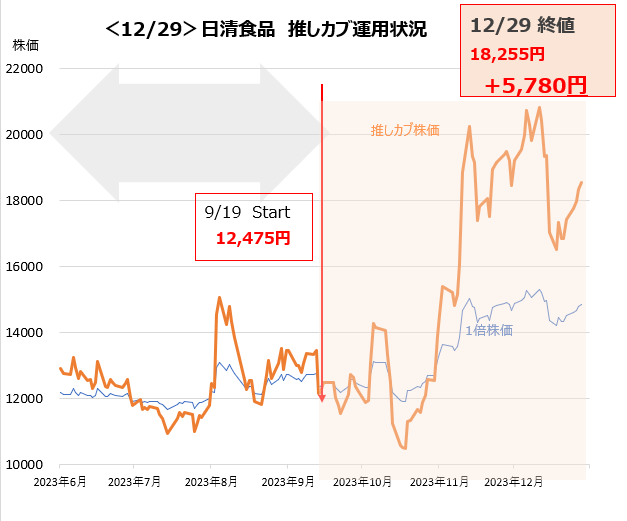

12/25

<一旦利食いで下げたが、まだ強い株価は継続しそう>

株価が急速に上昇したので、利食い売りが入っていた印象です。しかし、一巡したのか、14,000円のレンジだと「割安感」があるのか、株価は反発した感じです。

引き続き「上」を目指す展開ではないかと考えます。

推し度 ★★★★

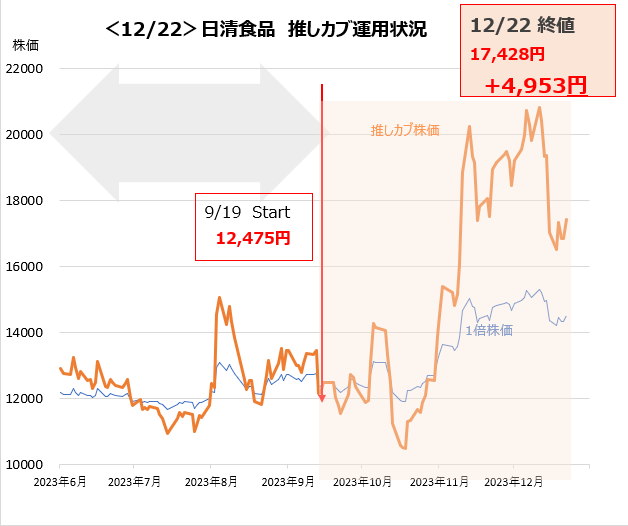

12/18

<利食い売りか?業績は堅調で問題なし>

株価はずっと堅調でしたが、先週は比較的大きく下落しました。それは多分、利食い売りかなと思います。

業績は堅調ですし、それを多くの投資家が知っていますので、すぐに再浮上すると思います。

推し度 ★★★★

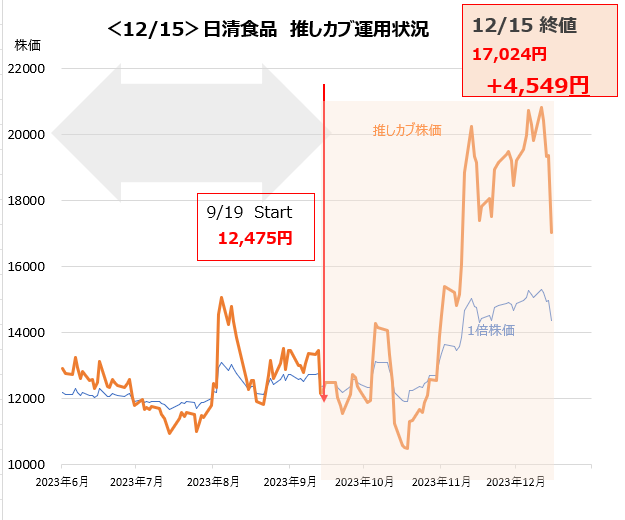

12/11

<ファンダメンタルズは非常に強い!好調!>

先週は、多くの証券会社が同社の目標株価を引上げました。

日清食品の業績や財務状況など、会社の基礎情報(ファンダメンタルズ)が非常に良いからです。

UBS

15,300 → 17,000円。

野村證券

14,200 → 16,200円。

JPモルガン

13,800 → 16,600円。

加えて、同社は12/31を基準日として、1株 → 3株の株式分割を発表しました。

その割には、市場全体が大きく売られた影響から、同社の株価はそれほど反応していませんが、市場全体が少し落ちつくと、株価が再び「上」を目指す展開になるのではないかと思っています。 期待しています!

推し度 ★★★★

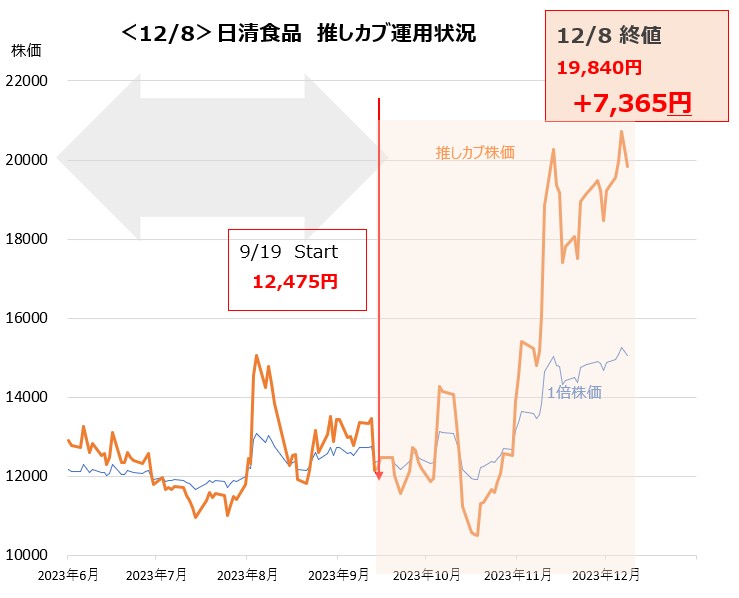

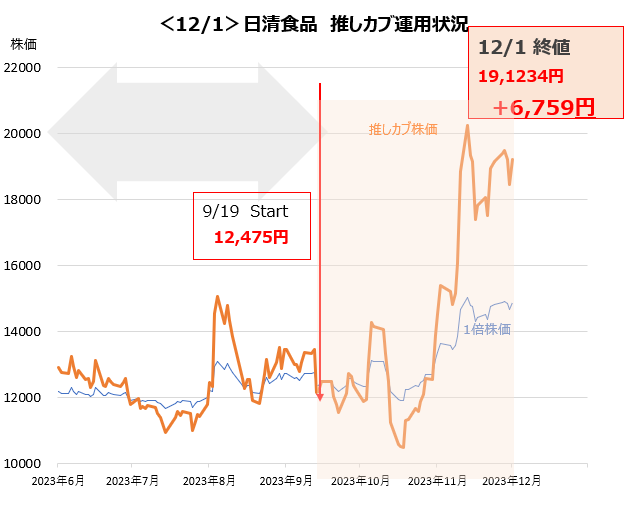

12/4

<業績VeryGoodで株価も上昇中!>

先週のGS(ゴールドマンサックス)に続き、日興証券も目標株価を上方修正(16,300円)しています。国内で値上げが浸透していること、販売数量も伸びていること。それにより、収益力が拡大していること。加えて、グローバル事業での需要も堅調なことなどが要因のようです。

引き続き「強気」のスタンスで!

推し度 ★★★★

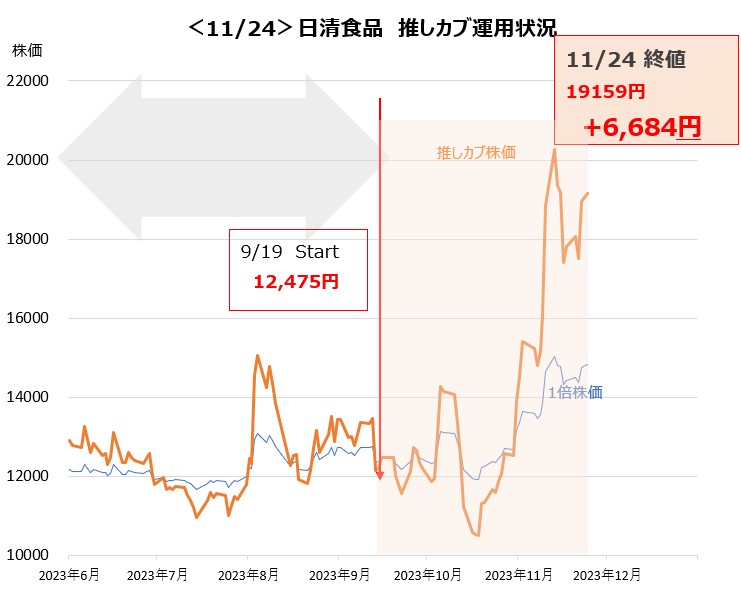

11/27

<目標株価をさらに上方修正!>

ゴールドマン・サックスは先々週、日清食品HDの目標株価を17,800円に引き上げたばかりですが、先週、さらに18,000円に引き上げました。

200円だけの引上げですが、日清食品はまださらに上昇できる期待値の大きさを感じますね!

商品の値上げが浸透していること、(値上げにもかかわらず)販売数量も増えていることが同社の好調の要因だと思いますので、株価の勢いも続きそうです。

推し度 ★★★★

11/20

<さらに高値を目指す可能性も!>

好決算の発表があった後、株価が急騰したので、先週は利食い売り的な動きがありました。しかし、方向性としては、まだまだ株価は上昇傾向を継続だろうと考えます。

ちなみに、ゴールドマン・サックスが目標株価を16,100から17,800円に引き上げています。なかなか強気な目標株価に感じますが、「今よりも上」という点には賛同です。

推し度 ★★★★

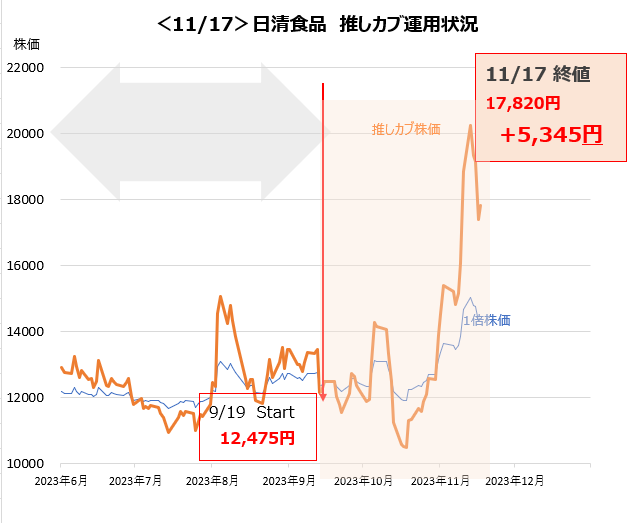

11/13

<2Qは好決算でした!>

同社は「値上げが成功している」ようで、2Qは非常に好決算でした。また、物価上昇によって「外食や中食から即席めんに需要がシフトしている」といったこともあるようです。同社には追い風の環境になっていることも、最近の株価好調の要因のようです。

推し度 ★★★

11/6

<決算発表 11/9><食品関連株が人気です!>

ここのところ、食品関連株に人気が集まっています。金利上昇でグロース株(成長企業)が売られる一方、ディフェンシブな食品関連が買われている、という側面もあったのですが、今週はそうした動きとは別のように感じます。

「値上げが浸透し、売上げが拡大している」ことに対する期待なのではないかと推測しています。

その答え(の一部)が出るのが来週(11/9)の決算発表になります。ポイントは、(売上げはもちろん重要ですが)粗利や営業利益がどうなっているか? だろうと思います。

推し度 ★★★

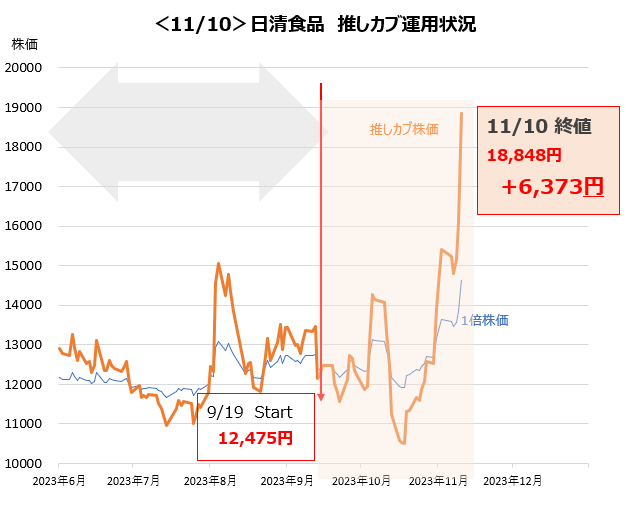

10/30

<決算発表 11/9>

11/9決算発表のポイントは、「値上げが順調に進んでいるのか?」という点だ。順調に進んでいると大きなプラス。そうでないと、かなりネガティブかもしれません。

推し度 ★★★

10/23

<11月9日の決算発表に期待を>

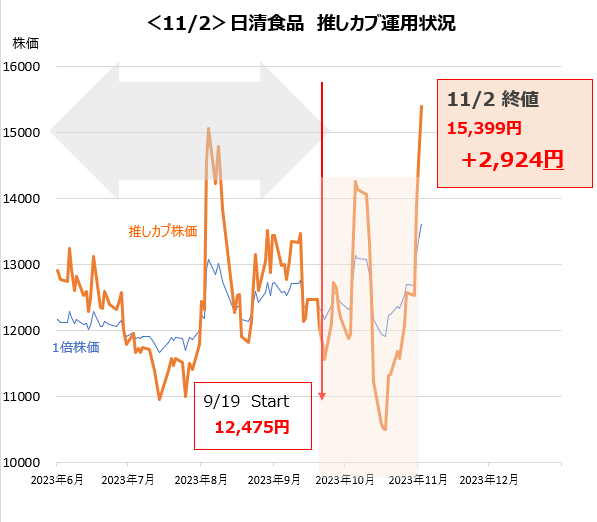

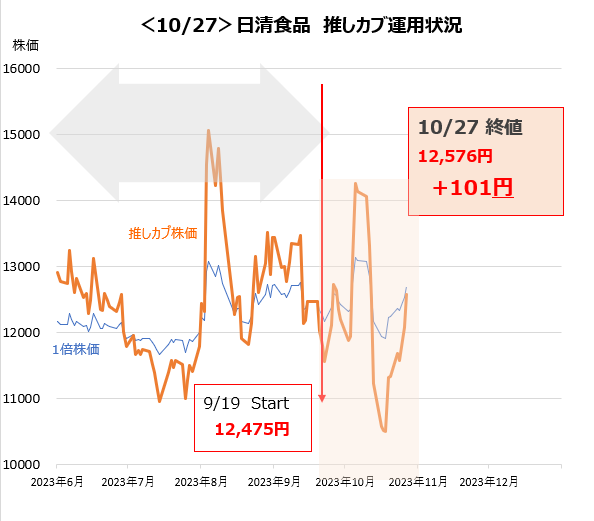

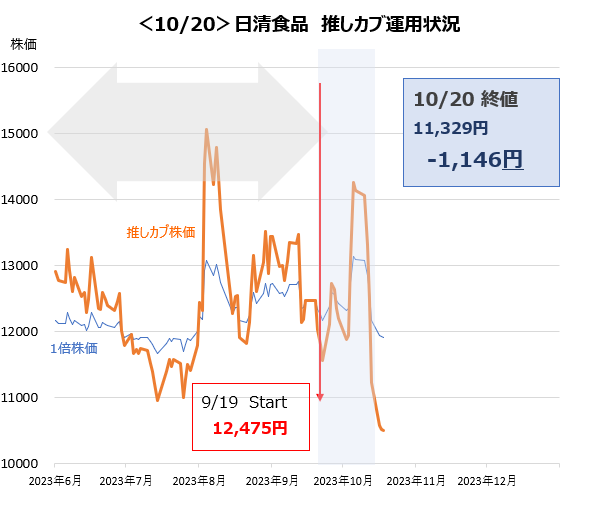

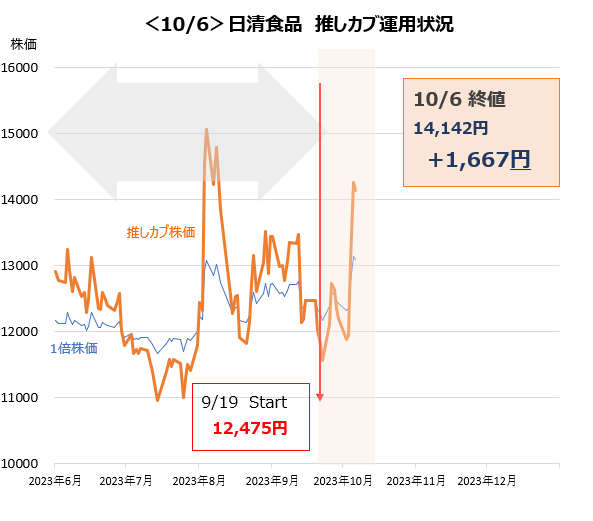

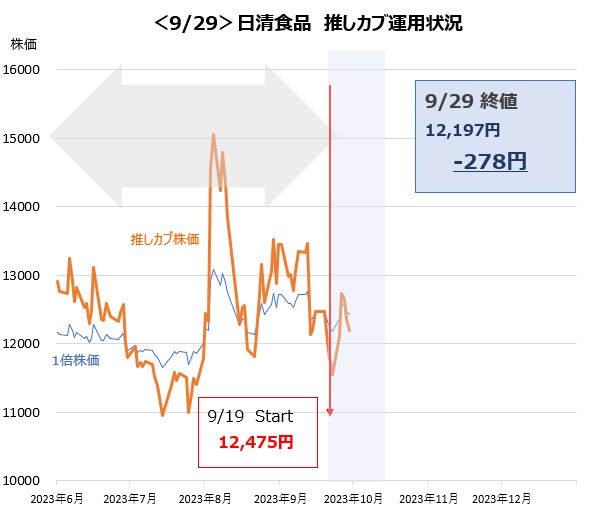

9/19に12,475円でスタートして、10/20に11,329円に–1,146円。

今は、直近の高値よりも少し下に居る、という状況。

11月9日に第二四半期の決算が発表されるので、それ次第で株価が動く可能性があります。

推し度 ★★★

10/16

<業績堅調なので心配なし>

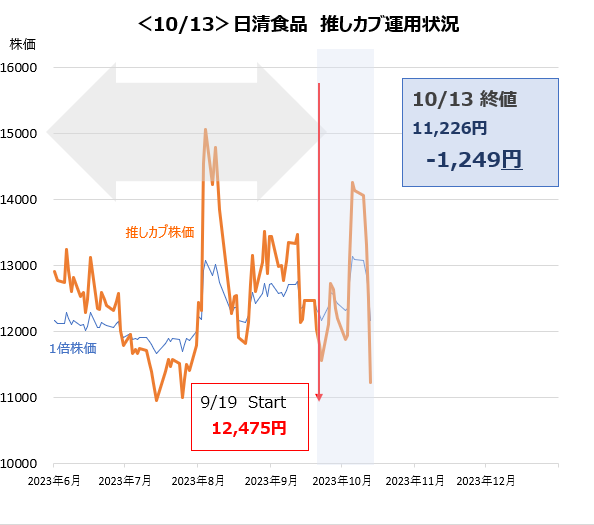

9/19に12,475円でスタートして、10/13に11,226円に-1,249円。

UBSが新規に「買い」推奨しました。目標株価は、15,300円です。

JPモルガンも目標株価を、12,800円→13,800円に引き上げています。

着実に値上げを浸透させ、堅調な業績を維持しているので、目先の株価の動きに惑わされなくても大丈夫だろうと推測します。

推し度 ★★★

10/10

<食品関連がいきなり注目か!>

9/19に12,475円でスタートして、10/6に14,142円に+1,667円。

相場全体が下げる中、同社の株価が堅調です。食品関連株はずっとパフォーマンスが冴えなかったので、セクター・ローテーション的に資金が回っているのかな・・・という印象を受けています。

ちなみに、値上げの浸透がより鮮明になれば、株価はさらに強くなるのかなという印象です。

推し度 ★★★

10/2

<個人消費の低迷を跳ね返せるか?>

9/19に12,475円でスタートして、9/29に12,197円に-278円。 食品関連は値上げが最も大きな分野で、厳しい個人消費の影響を受ける領域。1Qまでは即席めん以外と海外事業が値上げ浸透で業績は好調だったが、今後もそれが継続するかどうか? がカギ。

推し度 ★★★

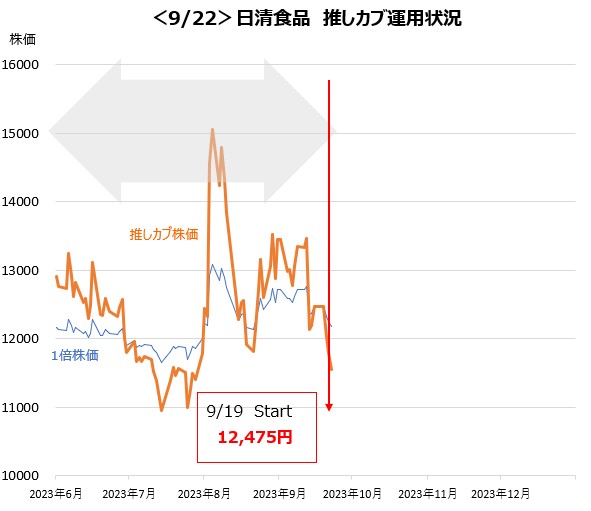

9/25

<New推し株 スタート!です>

直近3か月の株価は、原材料価格の高騰などの懸念から株価が弱含んでいましたが、1Q決算の数字が良かったため株価が反発。しかし、その後、再び株価が弱含んでいるという流れです。今後も、このような株価の上下の動きはあるものの、四半期決算が良ければ、株価が反発するという展開が予想されます。

11月上旬に2Qの決算が発表されますので、そこまでは株価は上がりづらいかもしれません。2Qの決算が良ければ、再び株価が反発するだろうと思いますが、決算のポイントは「値上げが、しっかり浸透しているのか?」という点です。特に、国内の即席めん事業において。そこが確認されれば、株価はしっかりしてくる可能性があると思っています。

推し度 ★★